Глава 1. 7 ноу-хау мани менеджмента MasterForex-V: как при минимальном риске получить максимальную прибыль на Форексе

Содержание главы

- Обычная практика мани-менеждмента

- 7 ноу-хау мани-менеджмента MasterForex-V

- Как трейдеры MasterForex-V зарабатывают от 300 до 500% в год (100-150% - прибыль торговли + 150% - бонус от NordFx и рефинансирование)

- Осторожно: как брокеры Форекс закладывают мани-менеджмент, гарантирующий на 100% проигрыш депозитов трейдеров

- Выводы Академии MasterForex-V по мани-менеджменту для вашей успешной торговли и инвестирования на рынке Форекс

Мани-менеджмент (money management) - это управление капиталом , главными целями которого является наиболее эффективное использование средств для получения прибыли при умеренных или минимальных рисках возникновения потерь.

Не важно, сколько денег лежит на вашем торговом депозите. Есть ли там $ 1 000, $ 10 000 или $ 1 000 000, и трейдер, и его инвесторы, если они хотят работать на рынке Форекс профессионально, а не играть в лотерею, должны четко представлять:

- Каким лотом (объемом средств) можно и нужно торговать в каждой сделке, сколько ордеров можно открыть одновременно, чтобы получить максимальную прибыль, но не ставить под угрозу свой капитал?

- Каков хотя бы примерный план заработка на месяц/полгода/год? Сколько может принести данный торговый счет?

- Каким должен быть предельный лимит потерь? Сколько пунктов должна пройти цена в «обратную» сторону, чтобы депозит «сорвался в штопор», выйти из которого невозможно?

Наконец, вы должны знать ответ на один из самых важных вопросов: как избежать дефолта на вашем депозите?

Обычная практика мани-менеждмента

Чем больше объем сделки, тем большую прибыль приносит каждый заработанный пункт. Однако и риск финансовых потерь растет с увеличением задействованного в торговле капитала.

Понятно, что при 0,1 лота вы в случае удачи заработаете в 10 раз больше, чем при 0,01 лота. Но если цена пойдет не в ту сторону, в которую вы ожидали, у вас появится повод вздохнуть с облегчением, что не вошли в рынок с крупным объемом капитала.

Торговлю на Форексе можно сравнить с авторалли. В этом случае технический анализ станет аналогом определения маршрута движения. А мани-менеджмент будет определять скорость. Разумеется, чем быстрее движется автомобиль по гоночной трассе, тем больше шансов завоевать чемпионский титул. Но одновременно мы рискуем вместо победы получить полное фиаско, вылетев с дороги на одном из крутых поворотов и разбив свою машину.

На Форексе происходит то же самое. Отличие от автогонок лишь одно: любые спортивные соревнования быстро заканчиваются. Форекс - это бесконечный марафон, в котором важен не только промежуточный результат, но и общая тенденция. Если вы успешный трейдер или инвестор, ваш капитал должен расти, стремясь к бесконечно большому числу.

В истории Форекса немало примеров, когда удачный мани-менеджмент приносил ошеломляющие результаты. Но большинство участников торгов, пытающихся создать для себя оптимальную систему управления капиталом, придерживаются стандартных правил мани-менеджмента. Скажем, если на вашем депозите лежит $ 10 тыс., вы, скорее всего, выберете один из трех вариантов:

-

Будете открывать сделки в объеме сразу по 2 лота (1 пункт равен 20 долларам). Это, кстати, типичное решение для новичков. Чтобы удвоить капитал и заработать еще $ 10 тыс., необходимо зафиксировать прибыль в 500 пунктов. Сколько для этого понадобится времени: 1-2 месяца или пару недель? Начинающему трейдеру кажется, что это вовсе не важно. Ведь речь идет о прибыли в 100%, ради которой вроде бы стоит рисковать и напряженно работать.

Однако не следует забывать, что месячный запас хода, например, у валютной пары GBP/USD, именно и составляет 450-500 пунктов. Поэтому если вместо прибыли вы получите просадку, ваш депозит будет разорен в среднем всего-то за месяц.

Согласитесь, здравый смысл подсказывает, что открывать сделки по 2 лота при капитале в $ 10 тыс. - явный перебор и прямой путь к «сливу» вашего торгового счета.

-

Использовать 1 лот на $ 10 тыс. капитала (1 пункт равен 10 долларам). Кстати, именно такую норму использовал Билл Вильямс, сумевший за полтора года превратить $ 10 000 в $ 198 977.

Хотите повторить? Не советуем! На нашей памяти десятки выпускников Академии MasterForex-V, имевшие хорошую теоретическую и практическую подготовку для торговли на Форексе, поддавшись искушению скопировать мани-менеджмент автора «Торгового хаоса», проиграли свои депозиты. Затем они все равно вернулись к мани-менеджменту MasterForex-V, который в 15-20 раз консервативнее, чем у Билла Вильямса.

-

Торговать объемом 0,05/0,07 лота на $ 10 тыс. капитала, используя консервативный мани-менеджмент MasterForex-V (1 пункт равен 0,5/0,7 доллара).

Именно эти нормы положены в основу мани-менеджмента боле 60 безубыточных, в т. ч. 12 беспроигрышных VIP-счетов, которыми управляют трейдеры MasterForex-V. Кстати, они уже более двух лет доступны для свободного автокопирования на рибейт-сервисе pro-rebate.com.

Таблица 1. Лучшие счета MasterForex-V для автокопирования на pro-rebate.com

«Мани-менеджмент - это важнейшая часть стратегии любого трейдера»,

Как известно, он сумел получить более 11 000% прибыли на торговле фьючерсами. Но…

Злые языки добавляют:

«Успех Ларри Вильямса, как и последующие проигрыши нескольких крупных инвестиционных счетов, связан с одним - со сверхрискованным мани-менеджментом , способным бить рекорды на конкурсах, но неминуемо приводящим к плачевным последствиям при долгосрочной торговле».

Правила мани-менеджмента MasterForex-V - это попытка найти золотую середину между ожидаемой прибылью и риском.

Примеры нарушения мани-менеджмента: из-за чего сливают капиталы даже профессионалы?

Если владеете хотя бы основами технического и волнового анализа трейдинга и торгуете по тренду - единственная причина, по которой вы можете проиграть торговый депозит - это рискованный мани-менеджмент , учит Академия MasterForex-V.

Рынок всегда прав. Он прав даже тогда, когда преподносит его участникам самые неприятные сюрпризы, идя против всех установленных правил. Единственным спасением от таких неожиданностей становится правильно построенная система управления капиталом.

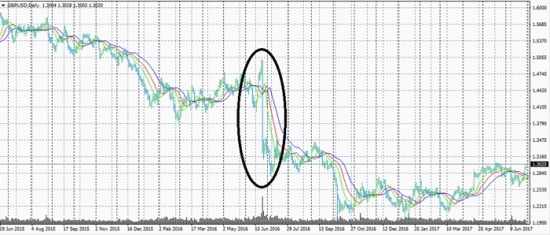

Примером может послужить колоссальное падение курса GBP/USD 23 июня 2016 года после обнародования результатов по Brexit. Никто не ожидал, что британцы на референдуме проголосуют за выход своей страны из Европейского союза. Но так как это случилось, цена пары GBP/USD упала с 1,5 до 1,32. По отношению к американскому доллару британский фунт на протяжении всего одной сессии обесценился на 1 800 пунктов. А ведь это - четырехмесячный запас хода валютной пары! Затем она, как можно было предполагать, не вернулась ближе к исходному состоянию, а в течение нескольких месяцев до конца года упала еще на 1 200 пунктов до 1,1986.

Обратим внимание на то, что до выхода ошеломляющей новости по всем канонам технического анализа сделку buy по GBP/USD нужно было открыть примерно на отметке 1,4765. Для этого были все предпосылки:

- раскрытие «пасти Аллигатора» вверх на D1;

- пробитие предыдущего максимума (потенциальная 3-я волна или С вверх D1);

- очень мощная (!) зеленая (!) свеча объемов (см. индикатор под графиком), впоследствии поменявшая свой цвет на красный при отрицательной дельте.

В итоге вверх была отработана лишь коррекционная волна а-в-с D1 (250 пунктов вверх за несколько минут), сменившаяся еще более мощной на 3 тыс. пипсов медвежьей волной уровня w1-w2.

Итак, форс-мажор привел к падению курса на 3 тысячи пунктов на одной из самых стабильных в мире валютных пар. Посмотрим, что в этой ситуации произошло бы с депозитами трейдеров (10 тыс. долларов), которые применяли бы правила вышеназванных стандартных мани-менеджментов:

- По ММ новичков (торговля ордером в 2 лота) дефолт наступил бы уже через 220-250 пунктов падения (в зависимости от брокера, принудительно останавливающего торговлю при обнулении вашего счета по Margin Call).

- По ММ Билла Вильямса и Ларри Вильямса (торговля ордером в 1 лот) счет выдержал бы 450-500 пунктов падения и был бы принудительно закрыт в ту же ночь.

- По ММ MasterForex-V и консервативный (0,05) и стандартный (0,07 лота) мани-менеджменты МФ выдержали бы всю полугодовую просадку в 3 тыс. пунктов. Пришлось бы смириться с потерей 15-21% капитала. Неприятно, но нет никакой катастрофы, и можно продолжать торговлю!

Подобные экстремальные скачки на рынке хоть и не так часто, но все-таки случаются. Как правило, движение оказывается столь значительным, потому что его никто (или почти никто) не смог предвидеть, а рынок, в свою очередь, заранее не отыграл большую часть падения или роста цены.

То есть речь идет о факторе полной неожиданности, к которому вы должны быть готовы в любую минуту! Только в этом случае вам не придется начинать торговлю с самого начала, теряя заработок за несколько лет вместе со стартовым капиталом.

Если вы профессионал, ваша система мани-менеджмента позволит пережить любое испытание.

Согласитесь, проверка любого мани-менеджмента через Brexit - это более чем серьезный тест-драйв для теоретических расчетов и воззрений. А практика, как известно, всегда остается «единственным критерием истины».

Прежде чем начать изучение мани-менеджмента MasterForex-V, рекомендуем ознакомиться с мнениями классиков по этим вопросам - Билла Вильямса, Ларри Вильмса, Уоррена Баффетта, Роберта Балана. Это поможет вам понять:

- Какой ММ применяет весь мир, и почему трейдеры MasterForex-V выбирают свой путь для создания беспроигрышных счетов на Форексе?

- Какой ММ лучше выбрать вам для своего счета?

- Мани-менеджмент Ларри Вильямса (Уильямса) из книги «Долгосрочные секреты краткосрочного трейдинга».

- Мани-менеджмент Билла Вильямса (Уильямса) из книги «Торговый хаос».

- Правила мани-менеджмента Роберта Балана из книги «Волновой принцип Эллиотта - приложение к рынкам FOREX (Форекс)».

- Мани-менеджмент Уоррена Баффетта.

7 ноу-хау мани-менеджмента MasterForex-V

Главное отличие мани-менеджмента MasterForex-V в том, что упор делается не на необходимость максимально заработать за как можно более короткий период времени, а в первую очередь не терять деньги, постепенно наращивая капитал. Все перечисленные ниже ноу-хау направлены на достижение этой цели.

Рассмотрим все 7 ноу-хау MasterForex-V в области управления капиталом:

- MasterForex-V считает необходимым применять самый консервативный из всех общеизвестных систем управления капиталом, так как сохранность денег на торговом депозите для любого трейдера важнее, чем достижение установленного показателя нормы прибыли.

Вообще-то, профессиональные инвесторы давно возвели этот тезис в ранг аксиомы. Для трейдеров же поясним, что не так важно, сколько вы заработали за последнюю неделю (10-20% или даже 100%). Важно, какие риски вы допускаете в своей торговле, и каковы шансы, что в последующие периоды вы не потеряете все.

Соотношение рисков и прибыли - важнейшая проблема, которую пытаются решить в различных сферах финансовой деятельности. Например, крупные банки выдают кредиты под залог проверенным клиентам, но берут при этом умеренные проценты. Мелкие и новички хотят заработать 100% на каждом займе, раздают деньги направо и налево без каких-либо гарантий возврата. Они надеются, что высокие проценты перекроют те потери, которые, несомненно, будут при таком подходе к ведению бизнеса. А теперь вы скажите, какому банку вы лично доверите свои деньги, открыв срочный депозит.

Ваша работа на финансовых рынках - это марафон, а не спринт . Сумеете свести риски к нулю, капитал будет расти из месяца в месяц, из года в год. Рано или поздно он достигнет гигантских масштабов. Это случится раньше, если вы обучались в Академии MasterForex-V и знакомы с техническим и волновым анализом МФ.

Посмотрите, как растет торговый депозит при 100% и 150% прибыли в год. При самом консервативном мани-менеджменте MasterForex-V, чтобы превратить $ 10 000 в один миллион долларов, требуется от 5 до 7 лет. И вы застрахуете свой депозит от дефолта при возникновении самого жесткого форс-мажора.

Рис. 2. Рост капитала с применением мани-менеджмента MasterForex-V Конечно, 5-7 лет - это очень долго. Но миллион долларов стоит, чтобы трейдер потрудился все это время. Или у вас есть более эффективный и более верный бизнес-план? Наконец:

- Это намного надежнее, чем попытки повторить рекорд Ларри Вильямса и превратить 10 тысяч в миллион за относительно короткий период времени . Желающих пойти таким путем предупреждаем, что за всю историю трейдинга это удалось только одному человеку - Ларри Вильямсу в 1987 году. А в 1997 году он же сумел повторно заработав миллион. Правда, стартовал Вильямс уже с 50 тысяч долларов и заработал 2 000% вместо 11 000%.

- Подскажите любую рыночную нишу, где легальным путем за 5 лет можно увеличить капитал со 100 раз.

Инвестируя, мы должны гнаться не за рекордами, а за стабильным профитом и минимальным риском . Поэтому MasterForex-V устанавливает такие требования к объему депозита и торговых сделок:

- минимальный (агрессивный) - 0,01 лота на $ 1 тыс. депозита (только для профессиональных трейдеров, инвесторам запрещено);

- стандартный - 0,01 лота на $ 1,5 тыс.

- консервативный - 0,01 лота на $ 2 тыс.

Например, если на вашем торговом счету имеется $ 6 тыс ., вы можете открывать до 10 ордеров одновременно в объеме:

- по 0,04 лота (стандарт);

- по 0,03 лота (при консервативной торговле).

- Следующее ноу-хау мани-менеджмента МФ: при выборе трейдера инвестору нужно смотреть на число заработанных пунктов, а не долларов.

Метод прост . И он уже принят на вооружение в клубе инвесторов MasterForex-V как наиболее оптимальный и простой при выборе трейдеров, в счета которых стоит вкладывать капиталы. Отметим, что на рынке есть трейдеры, которые:

- «выжимают» со счета все возможное, как Ларри Вильямс, и способны на коротком горизонте времени показать феноменальный результат;

- торгуют НЕ ХУЖЕ первых (а очень часто даже лучше), но работают с огромным запасом прочности.

Если осуществлять выбор трейдеров по числу заработанных пунктов, все становится на свои места. Ведь прибыль - это взятые в профит пункты, умноженные на объем задействованного капитала.

Так, Ларри Вильямс в 1987 году получил 11 000% прибыли, что с учетом объемов соответствует примерно 2 000 пунктов в месяц. Запомним эту цифру как эталон, с которым мы будем сравнивать успехи трейдеров.

Интригует? Назовем тройку лидеров среди VIP-трейдеров Академии MasterForex-V по популярности среди инвесторов:

- Itriad - увеличил депозит за 1,5 года на 493% и при стандартном ММ МФ (0,04 лота на 7К депозита). Зарабатывает почти 1,4 тыс. пунктов в месяц (10413 - за 7 месяцев).

Рис. 3. Рост капитала у трейдера Itriad - Трейдер rubikon увеличил депозит на 293% при стандартном ММ (0,03 лота на 4,7К депозита). Средний заработок - 830 пунктов в месяц (5815 за 7 месяцев).

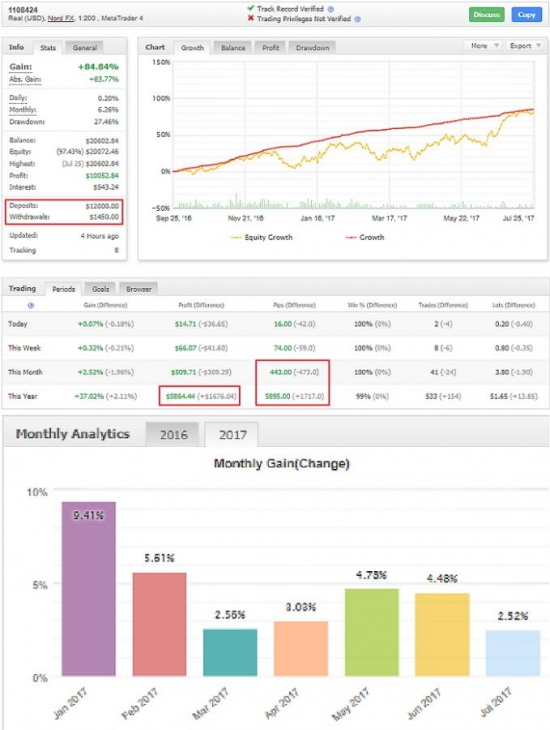

Рис. 4. Рост капитала на счету трейдера rubikon - Трейдер evgen50 увеличил депозит на 84,84% за 10 месяцев при сверхконсервативном ММ МФ (0,05-0,1 лота на 20 К капитала). В среднем зарабатывает 842 пункта в месяц (5895 за последние 7 месяцев).

Рис. 5. Рост капитала на счету трейдера evgen50 Для тех, кто привык считать прибыль в долларах , поясним, что такое увеличение депозита на 500% при мани-менеджменте МФ, который в 15 раз менее рискованный чем, у Ларри Вильямса. Это:

- Всего лишь на 1/3 меньшее число заработанных пунктов, чем у Ларри Вильямса на чемпионате мира 1987 года. Разница в том, что в системе MasterForex-V используется в 15 раз меньший объем капитала для совершения сделок при том же размере депозита. Соответственно, вероятные потери также в 15 раз меньше.

- Такая же публичная демонстрация торговли онлайн, как и на чемпионате мира, где поставил свой рекорд Ларри Вильямс. Только, на сей раз, демонстрация не по телевидению, а через интернет-ресурс myfxbook.com, которого еще не было в 1987 году.

- Счета MasterForex-V к тому же можно копировать (первые три месяца - совершенно бесплатно, а с четвертого месяца необходимо отдавать часть заработанной прибыли).

- Третье ноу-хау мани-менеджмента MasterForex-V - определение безубыточных счетов МФ на рынке Форекс.

Для попадания в число безубыточных счетов MasterForex-V необходимо:

- Применение стандартной или консервативной методики мани-менеджмента МФ (0,01 лота на 1,5-2 К депозита).

- Ежемесячный заработок от 400 пунктов в месяц (план на 500 пунктов в месяц и 6 000 в год).

- Торговля по стратегическим трендам MasterForex-V (не путать с долгосрочными трендами технического анализа).

- Позитивные свопы для открытых ордеров, которые трейдер оставляет более чем на сутки.

- История успешной торговли минимум за полтора года (полгода для тех, кто предоставит иной свой прибыльный счет с многолетней торговлей).

В список отобранных безубыточных счетов попадают VIP-трейдеры и кандидаты для автотрейдинга Академии MasterForex-V . Поэтому рядом с каждым счетом стоят звездочки ограничения, наличие которых гарантирует беспроигрышность счетов для инвесторов. Последним рекомендуем соблюдать следующие нормы управления капиталом при настройке услуги автокопирования pro-rebate.com:

- 1,5К на 0,01 лота - стандартный мани-менеджмент MasterForex-V;

- 2К на 0,01 лота - консервативный мани-менеджмент МФ;

- 2,5-3К на 0,01 лота - сверхконсервативный мани-менеджмент МФ.

- Четвертое ноу-хау: впервые даны логически понятные и проверенные на трейдинге цифры соотношения лота к размеру вашего депозита.

Что написано в книгах? Там даются абсолютно субъективные цифры, по которым трейдер должен рассчитать максимальный капитал для одной сделки:

- не более чем 1, 2, 3% (Ларри Вильямс) или не более 10% депозита (Роберт Балан);

- или ставить стоп-лосс за основанием первой волны нового тренда (Билл Вильямс, Пректер, Возный и остальные приверженцы волнового анализа трейдинга). Как правило, такой стоп «съедает» значительно больше 10% депозита.

На чем настаивает мани-менеджмент MasterForex-V ? Здесь дано четкое объяснение «стандартного и безопасного лота» объемом 0,01 лота на 1,5К при максимальном количестве в 10 сделок. Откуда выведен этот стандарт МФ? Из расчета волатильности валютных пар Форекса, которая за предыдущие три с половиной года составила в среднем 1,5 пункта за год.

Ниже приведены цифры волатильности за год по каждой из наиболее популярных валютных пар Форекса для подсчета «стандарта». Как видно из таблицы, средняя волатильность AUD/JPY составляет 1512 пунктов за год. Другие валютные пары Форекса можно условно разделить на следующие категории:

- Низковолатильные валютные пары (до 1,3 тыс. пунктов в год): AUD/CAD - 992, EUR/CHF - 1172 пипсов в год, CAD/CHF - 1183, AUD/CHF - 1271, NZD/CHF - 1269 пипсов.

- Средневолатильные валютные пары (примерно 1,3-1,9 тыс. пипсов в год): NZD/USD - 1405, NZD/JPY - 1572, EUR/USD - 1623, GBP/USD - 1850 пипса волатильности за год.

- Высоковолатильные валютные пары (от 2 тыс. пунктов в год): GBP/JPY - 3133, GBP/AUD - 3608, GBP/NZD - 4632 пипсов в год. Каждая сделка по этим высоковолатильным парам идет в зачет, как двойная по ММ МФ в ограничении 10 сделок на 1,5К депозита.

Таблица 2. Волатильность валютных пар на Форексе - Пятое ноу-хау: расчет мани-менеджмента МФ для начинающих и профессиональных трейдеров (чтобы не проиграть депозит) в первый год.

Если вы открываете счет и собираетесь торговать самостоятельно, рассчитайте на старте свои желания и возможности депозита, исходя из формулы МФ, состоящей из четырех показателей:

сумма депозита / 1500 или 2000 («стандарт» или «консерватив») / $10 / число сделок = ваш рабочий лот.

Попробуем сделать расчеты:

- Сумма депозита. Например, у вас имеется $ 9 000.

- Выбираем между «стандартным» и «консервативным» ММ МФ - 1 500 или 2 000 пунктов закладываем в запас хода по открытым сделкам. Если вбираете «стандарт», приверженцами которого являются большинство трейдеров, то:

- $ 9 000 / 1 500 = 6

- $ 6 / 10 = 0,6 лота.

- 0,6 лота - это тот объем, который можно одновременно держать в открытых сделках.

- Определяем максимальное число ордеров, которое мы собираемся держать открытыми одновременно: 4, 5, 10, 15, 19, 20 и т. д. Мы специально не указываем числа от 1 до 3, так как профессиональные трейдеры обычно не пользуются таким малым количеством. Когда и вы определились с числом ордеров, получается:

- 10 ордеров: 0,6 лота / 10 ордеров = 0,06 - ваш рабочий лот;

- 12 ордеров: 0,6 лота / 12 ордеров = 0,05 - ваш рабочий лот;

- 15 ордеров: 0,6 лота / 15 ордеров = 0,04 - ваш рабочий лот.

Второй пример объясняет, почему мы рекомендуем начинать торговлю с минимума (0,01 лота при $ 1 000 на депозите и максимального числа одновременно открытых ордеров не более 6):

- $1000 / 1500 пипсов / $10 / 6 = 0.01 лота (точнее 0,01111, но такого нет у брокеров Форекса).

- С $ 1 150 депозита можно держать 7 открытых сделок одновременно: $ 1 000 / 1 500 пипсов / $10 / 0,01 лота = 7.

При уменьшении эквити вашего депозита вы пересчитываете число одновременно открытых ордеров на вашем счету.

Например, просадка $ 100 при балансе $ 1 000 = $ 900. Значит, $ 900 / 1500 пипсов / $ 10 / 0,01 лота = 6 сделок.

Что делать трейдеру, если он исчерпал лимит? Остановить торговлю. Значит вы, что-то делаете «не так». Открытых 6-7 сделок позволят вам сохранять депозит год (эквити упадет), но... согласитесь:

- самостоятельно торговать вам еще рано.

- приходите учиться в Академию MasterForex-V, чтобы понять логику открытия и закрытия сделок, получать подсказки в ходе торгов на открытом форуме Академии и подключиться к автокопированию, которое поможет быстрее научиться самостоятельно работать на Форексе и принесет реальную прибыль.

Рассмотрим пример применения и нарушения мани-менеджмента МФ одним из кандидатов в VIP-трейдеры Академии.

Далее - мониторинг счета 1073202.

Рис. 6. Результаты торговли одного из трейдеров MasterForex-V (счет 1073202) Несмотря на годовую доходность в 115%, четко просматривается как применение, так и нарушения мани-менеджмента МФ:

- Стартовый депозит составил $ 500 вместо стандартного 1,5К. Трейдеру приходится торговать, не выводя полученную прибыль до тех пор, пока капитал не вырастет втрое и не принесет ожидаемую дополнительную прибыль.

- Сейчас идет четкое выполнение требований ММ. Открыто 4 сделки по 0,01 лота при максимальном объеме 0,07 лота на 1,1К депозита. Благодаря этому, текущая просадка составила всего 3,5% при ежемесячной прибыли 6-9%.

- Торговля ведется по стратегическим трендам МФ.

- Трейдер заработал 4 463 пункта за 7 месяцев или в среднем 660 в месяц при плановых 500 и минимальных 400.

- Однако небольшой размер стартового капитала приводит к тому, что просадка достигала 39%.

- Плохо и то, что сумма свопов открытых ордеров в данный момент отрицательная - $ 0,62, а в беспроигрышных счетах МФ она должна быть положительной.

Вывод Ректората Академии МФ и Клуба инвесторов Академии - счет будет переведен в VIP-трейдеры и рекомендован инвесторам для автокопирования при достижении 1,5К.

- Шестое ноу-хау мани-менеджмента MasterForex-V: объяснены условия отказа от stop-loss для торговли на беспроигрышных счетах МФ.

Большой «запас прочности» (в 15-20 раз более консервативный, чем у Билла Вильямса) позволил отказаться от стоп-лоссов на беспроигрышных счетах MasterForex-V . И это - не пустые досужие разговоры на форекс-форумах и бесплодные споры о том, нужны ли стопы, а проверенные многолетней практикой расчеты, сделанные на сотнях счетов трейдеров Академии MasterForex-V.

Отказ от стопов на беспроигрышных счетах МФ стал возможен только при:

- полном (!) соблюдении ММ МФ (0,01 лота на 1,5-2К депозита и ограничении 10 открытых ордеров одновременно);

- наличии опыта успешной торговли за несколько лет минимум со 100%-ной доходности в год;

- торговле по стратегическим трендам МФ;

- позитивных свопах открытых ордеров, позволяющих компенсировать часть вероятных потерь;

- детальной проверке Клубом инвесторов этих счетов (как мини-тест счета 1073202, показанный выше).

Зачем стоп-лосс вышеуказанному счету ? Уточним, речь идет о конкретном торговом счете, а не о каком угодно. И мы учитываем тот факт, что новички, как правило, быстро проигрывают депозиты - что со стоп-лоссами, что без них.

Рассмотрим два очень плохих сценария, способных погубить большинство ИНЫХ счетов на Форексе. Что будет с 1073202?

- В случае какого-либо варианта очередного «брекзита», который также приведет одну из валютных пар к падению на 3 тыс. пунктов, трейдер получит крупные убытки, но только по одной валютной паре из четырех. Эквити уменьшится на $ 300 при капитале в 1,1К (хотя положено было иметь 1,5 К). Это не критично.

- При глубокой коррекции на 1 тыс. пунктов сразу по четырем парам эквити уменьшится на $ 400 при 1,1К. Тоже не смертельно.

- Существует еще третий шлюз защиты беспроигрышных счетов МФ - открытие локка/замка при полноценном ФЗР w1 (тогда потерь вообще не будет).

Чтобы было понятно, что мани-менеджмент МФ (с отсутствием стопов) намного БЕЗОПАСНЕЕ и ВЫГОДНЕЕ любого из вариантов наличия стопа, рассмотрим конкретный текущий пример AUD/JPY w1 на 28.07.2017 г.:

Рис. 7. Состояние пары AUD/JPY на 28.07.2017 г. Как видно на графике w1, идет 3-я (или С) волна вверх. Поэтому п ри пробитии вверх уровня 88,16 сделки открываются только на buy (разумеется, от откатов вниз) при подсказках роста индексов и фьючерсов австралийского доллара, поддержанных объемами участников рынка. Трейдер совершил покупки от 85,12 и 88,20. Вопрос: где вы поставите стоп-лоссы?

Попробуем дать на него ответ, используя традиционные методы мани-менеджмента:

- Под основанием потенциальной 1-й волны (Билл Вильямс). То есть где-то под 72,45 (на 1300 или 1600 пунктов ниже?). Какой депозит выдержит такой стоп? Да никакой, кроме, кстати, беспроигрышных депозитов МФ.

- На уровне убытка в 10% от капитала (ММ Роберта Балана). Это стоп всего лишь в 100 пунктов вниз от каждой сделки. Стоп будет снесен с вероятностью в 100% (проверено на тестере). То есть, вы лишь зафиксируете убытки, не дав своему депозиту шанса для восстановления после просадки.

- Позволите убыткам достичь 5% капитала (как у Ларри Вильямса)? Это еще хуже, так как речь идет о запасе всего в 50 пунктов от уровня открытия каждой сделки.

А вот, что произойдет при открытии 0,01 лота на 1,5К или 2К без stop-loss по правилам ММ МФ:

- Депозит «просядет» на $ 130-160 (если вверх пойдет волна С w1,а вниз - волна С старшего ТФ).

- Компенсируя часть потерь, каждый день в течение года будет начисляться положительный своп в размере $ 0,05 на один ордер по 0,01 лота (за год - $ 18,2, за 2 года - 36,5 доллара).

- Трейдер будет продолжать торговать по иным валютным парам, зарабатывая минимум 500 пунктов в месяц и увеличивая депозит с 1,5 до 3К (через год) или 6 К (через 2 года). Потери от замороженной сделки все меньше и меньше будут влиять на баланс.

- Через год (два, три) открытая сделка будет выведена в плюс (+ от 18 до 54 долларов будет заработано на свопах при 0,01 лота), т. к. ордер был открыт по стратегическому тренду МФ.

Долгосрочные тренды так просто не заканчиваются . Должен произойти полноценный ФЗР вниз D1 / W1, который по непонятным причинам трейдер пропустит и не возьмет в профит хотя бы часть движения вниз. И даже при таком фантастическом варианте трейдер не потеряет свой депозит, соблюдая нормы мани-менеджмента МФ.

Для профессиональных трейдеров поясним, что по книжной методике применения стопов возникает больше вопросов, чем мы получаем ответов. Попытайтесь сами ответить на вопросы, которые мы затронули, анализируя график AUD/JPY:

-

Если стопы ставятся за основанием начала волны (на среднесрочных или долгосрочных трендах), причем здесь 5 или 10% депозита , которые трейдер должен быть готов пожертвовать в случае срабатывания стоп-ордеров? Интересно, что одни и те же авторы пишут о двух методиках выставления стопов одновременно: в разделе о волновом анализе о стопах под основанием волны, а в разделе ММ - о 5 или 10% риска на каждую сделку.

А ведь тут или одно, или другое. Либо мы применяем методики мани-менеджмента из книг классиков, либо ставим стопы по канонам волнового анализа. Но тогда придется рискнуть не 1-10%, а 20-70% своего депозита. Неужели все эти деньги вы зачем-то решили потерять на обычной коррекции, когда текущая долгосрочная волна не отменена, и цена обязательно вернется к точке открытия вашей сделки.

- При новом «брекзите» стоп не поможет, а только навредит . Большинство брокеров снова применит гэп, и ваш stop-loss сработает в самой нижней точке падения. Увы, это реалии рынка, о которых вы так же вы не прочтете ни в одной из книг уважаемых авторов.

- При смене ДОЛГОсрочного тренда можно вместо стопов применять локк-замок (подробнее в книге 1 МФ). Выставление локков / замков - лучший тест на проверку профессионализма любого трейдера Форекс: понимает ли он, ГДЕ и КОГДА меняются СРЕДНЕ- и ДОЛГОсрочные тренды (полноценные ФЗРы МФ d1 и w1 происходят РАНЬШЕ, чем цена достигает основания прежней «1-й волны»). Если трейдер распознает эту фигуру МФ - проблема исчезает сама по себе. Ставьте в этой точке стоп или двойной локк (эффект одинаков, разница только в том, что больше нравится трейдеру) с обязательным разворотом сделки в обратную сторону. Все остальное - беллетристика, а не трейдинг и не наука о финансовых инвестициях.

- Мани-менеджмент МФ по консерватизму сродни мани-менеджменту Уоррена Баффетта, который так же торгует без stop loss, благодаря огромному запасу прочности его многомиллиардного инвестиционного счета. Уоррен Баффетт никогда не давал описания своего мани-менеджмента, но наверняка он еще более консервативный, чем у МФ.

- Cедьмое ноу-хау мани-менеджмента MasterForex-V: объяснены условия ОБЯЗАТЕЛЬНОГО применения stop-loss.

Stop-loss обязателен при:

- торговле против стратегического тренда МФ;

- смене ДОЛГОсрочки w1 (можно использовать локк / замок), чтобы не попасть в просадку более 1 000 пунктов.

Кстати, в Академии MasterForex-V подготовлен уникальный материал по выставлению стопов, отличный от опубликованных ранее в книгах классиков.

Рис. 8. Курс рубля, 2016-2017 гг Для следующего примера возьмем пару USD/RUB. Почему стоп-лосс обязателен при торговле против стратегического тренда МФ ? Потому что:

- ДОЛГОсрочный тренд, длительностью 1,5 года (январь 2016 - август 2017 г.) - медвежий (с явными признаками начала разворота вверх).

- Стратегический тренд МФ - бычий и на ближайшие 3-5 лет предполагает обесценивание рубля, который никогда больше не будет стоить 6, 20, 35 или 40 руб. за $ 1. Насколько сильно упадет рубль за ближайшую пятилетку (2017-2022) не знает никто, но тренд понятен - 70, 80, 90, 100 и т. д. рублей за $ 1.

Данная валютная пара интересная своими свопами. Например, у «Альпари» при сделках:

- Short (sell) трейдеру ежедневно начисляется 0,609 пункта (т. е. за год 222 пипса, или $ 22 при 0,01 лота);

- Long (buy) ежедневно снимается -1.470 пипса (т. е. за год 536 пипса, или $ 53,6 при 0,01 лота).

Поэтому, открывая сделку sell по USD/RUB (в надежде заработать на падении и свопах), stop-loss нужно выставлять обязательно, т. к. при продаже рубля на отметке 59 и движении рынка вверх ни один депозит не выдержит убытка от:

- роста USD/RUB, особенно при пробитии исторического максимума 80,57 (тогда рубль точно никогда не вернется на 59);

- отрицательных свопов по $ 53,6 в год при 0,01 лота (или $ 5 360 при 1 лоте).

Как трейдеры MasterForex-V зарабатывают от 300 до 500% в год (100-150% - прибыль торговли + 150% - бонус от NordFx и рефинансирование)

Такие огромные заработки стали возможными благодаря соединению прибыльной торговли VIP-трейдеров MasterForex-V (их рабочий план - 100% в год) и 150% бонуса от брокерской компании NordFx для трейдеров Академии МФ.

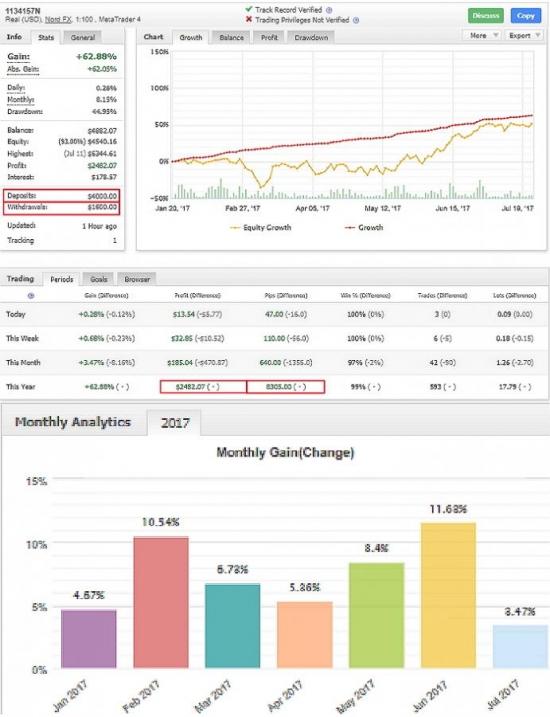

Вот наглядный пример инвесторского счета руководителя ребейт-сервиса автокопирования (мониторинг онлайн).

Здесь мы видим, что:

- 20.01.2017 он открывает счет 1134157 на $ 4 000 в NordFx ($ 1 600 - его личные деньги) + брокер дает 150% бонус (еще $ 2 400). По условиям брокера, прибыль свыше личного бонуса и депозита (= $ 4 000) можно снимать.

- Через полгода его инвесторский счет зарабатывает 62% - $ 2 482 чистой прибыли (депозит становится $ 6 482), и он снимает свои $ 1 600 , превратив их в очередные $ 4 000 в NordFx (мониторинг второго счета № www.myfxbook.com/members/iri1520/1166966n/2195050 1166966 здесь. Ф. И. О. инвесторы могут легко проверить по инвестпаролю).

- Рабочий лот равен 0,03 на $ 4 000 депозита.

Итак, если вложить всего $ 1 600 и каждые погода получать даже не 68%, а всего 50% дохода ($ 2 000), реинвестируя его в новые счета, ваш капитал через 4 года составит...1,28 млн. долларов, а прибыль в месяц (6-8%) достигнет 76-100 тыс. долларов.

Стартовый капитал $ 1 600 ($ 4 000 со 150% бонусом):

- через полгода 2 счета × 4К = 8К;

- через 1 год = 4 счета × 4К = 16К;

- через 1.5 года = 8 счетов × 4К = 32К;

- через 2 года = 16 счетов × 4К = 64К;

- через 2.5 года = 32 счетов × 4К = 128К;

- через 3 года = 64 счетов × 4К = 256К;

- через 3.5 года = 128 счетов × 4К = 512К;

- через 4 года = 256 счетов × 4К = 1024К.

Безусловно, вы можете прекратить этот эксперимент и раньше. Это ведь ваши деньги. И вам решать, каким должен быть ваш ежемесячный доход. Например, уже через полгода можно будет стабильно получать по 400-500 долларов в месяц. А чтобы сумма выплат выросла до 4,8, или 6,4 доллара в месяц, придется обождать два года. Впрочем, через шесть с половиной лет рента вырастет до миллиона.

Советуем всегда искать золотую середину в вопросах о том, какую сумму реинвестировать, а какую выводить и тратить на личные нужды.

Осторожно: как брокеры Форекс закладывают мани-менеджмент, гарантирующий на 100% проигрыш депозитов трейдеров

Зная оптимальное соотношение «стандартного лота МФ» (0,1 лота на 15К) оцените те «капканы» , которые ряд форекс-брокеров расставляют для трейдеров, указывая минимальный размер депозита при их минимальном лоте.

Как шутят трейдеры, из данной таблицы четко видна степень коварства брокеров , играющих на низменных чувствах новичков, которые хотят как можно меньше вложить и как можно больше получить при открытии счета у брокера Форекс.

Явные лидеры в этом антирейтинге forex-брокеров:

- RoboForex, желающий получить с новичков хотя бы $ 0,2, при котором всего два пункта движения рынка «не туда», и ваш счет будет разорен, а ваши 20 центов (!) станут законной собственностью компании.

- XM.com, убеждающий новичков открыть счет на $ 5 при 0,01 лота (чтобы слился такой счет, достаточно 5 пипсов движения рынка). Это всего 0,33% от требуемой суммы в 1,5К при мани-менеджменте МФ.

- Forex club, позволяющий открыть счета от $ 30 долларов, также при 0,01 лота (для проигрыша депозита достаточно будет 30 пипсов).

Согласитесь, если бы брокер (к примеру, Forex club) действительно хотел помочь трейдеру (а не убить его депозит и отобрать деньги у трейдера), он бы:

- уменьшил минимальный объем сделки в 10 раз до 0,001 лота при минимальных 30 долларах депозита;

- дал бы 200% бонуса для новичка. Тогда $ 30 превратились бы в $ 90 на центовом счете, и у трейдера появился хотя бы небольшой шанс выжить на рынке.

Самой порядочной в этом списке компанией выглядит «Альпари» . По крайней мере, брокер четко указывает, что для торговли объеме 0,01 лота нужно иметь хотя бы $ 500 на торговом счету.

По мани-менеджменту МФ минимальный депозит на:

- Центовом счете должен быть не менее $ 150 (торговля 0.001 лота). Через pro-rebate.com можно открыть такой счет в Fort Financial Services.

- Микро - от $ 1 500 (торговля 0,01 лота) - у 99% брокеров.

- Стандарт - от $ 15 000 (торговля 0,1 лота).

Что делать тем, у кого нет даже $ 150 на центовый счет? Вы уверены, что вам стоит рисковать финансами, при их острой нехватке в вашей семье? Торгуйте на демо (откройте его на те же $ 150, а не 10 или 15 млн. долларов, как многие новички, чтобы похвастаться, как он легко и свободно способен заработать за сутки по «пол-лимона») и тренируйтесь, обучайтесь при том же мани-менеджменте МФ, открывая до 10 сделок одновременно при 0,001 лота. Получится хотя бы 50% за год - открывайте «реал».

Выводы Академии MasterForex-V по мани-менеджменту для вашей успешной торговли и инвестирования на рынке Форекс

Открывая торговый счет, вы должны решить для себя, собираемся ли вы создать реальный бизнес или же будете искать счастье в азартной игре?

Если вам нужна стабильная прибыль, попытаетесь забыть о феноменальных успехах, гениальных решениях и прочих чудесах, позволивших кому-то, где-то, когда-то превратить за год $ 10 тысяч в $ 1 млн. Вместо этого полагайтесь на свой собственный тяжелый труд, свои знания, умения, настойчивость и терпение.

Мани-менеджмент - ваша единственная страховка всех рисков при торговле и инвестициях в Форекс . Ничто, кроме ММ, больше не в силах гарантировать вам сохранность и приумножение инвестированных средств в рынок. Поэтому:

- Торгуйте тем объемом, при котором невозможно проиграть ваш депозит (новичкам рекомендуем начинать с 0,01 лота на 2К инвестиции, т. е. с консервативного мани-менеджмента МФ).

- Дорожная карта ваших инвестиций при консервативном ММ МФ очень проста: зарабатывать через автокопирование 100% на счете + использовать 150% бонус + реинвестировать заработанное, что будет увеличивать ваш капитал примерно на 400-500% в год.

- Минимальная сумма инвестиций - $ 600-800, которые благодаря 150% бонусу NordFx превратятся соответственно в $ 1 500 или $ 2 000 . Например:

- открываете торговый счет на 4К ($ 1 600 + 150% бонус NordFx) и подключаете через нашу техподдержку один из VIP-счетов трейдеров Академии МФ при торговом лоте 0,02-0,03;

- через 6 месяцев снимаете заработанные 2К прибыли и реинвестируете вновь;

- через год ваш капитал превращается в 16К, через 2 года - в 64К, через 3 года - в 250К и т. д.

Не инвестируйте средства в трейдеров, применяющих метод Мартингейла (подробнее в книге 4).

Учитесь. Сколько у вас времени ушло на обучение в ВУЗе? 5 лет… Теперь вы хотите зарабатывать в десятки (сотни или даже тысячи) раз больше, чем, работая по своей основной специальности, а обучиться пытаетесь, прочитав две-три первые попавшиеся в руки книги? Так не бывает.

Обучайтесь в Академии MasterForex-V, как и трейдеры, чьи сделки вы копируете автоматически через наш сервер. Вам легче будет понимать их логику. При открытии счета на 3К + бонус обучение в Академии MasterForex-V бесплатное в течение года.

Запомните! В случае неудачи вините только себя. Это вы и только вы принимаете решение на рынке:

- Инвестировать или отказаться и продолжать считать, что Форекс - сплошной лохотрон и завидовать через год-два тем, кто решился и рискнул.

- Открыть счет у этого брокера, а не другого.

- Выбрать для автокопирования этого управляющего трейдера, а не другого.

- Формировать или нет инвестиционный портфель из нескольких управляющих трейдеров, как принято у инвесторов.

- Указать ЛЮБОЙ объем, утверждая (как некоторые делают) нашей техподдержке pro-rebate.com, что 0,01 лота на 1,5-2К - «это очень мало», т. к. вам нужно «много и побыстрее».

- Выводить прибыль всю до цента или лишь 2/3 или 3/4, как рекомендуем мы, реинвестируя выведенную прибыль в счет, который вас кормит, и привести его к уровню консервативного ММ МФ.

Наконец, посоветуйтесь с семьей, с родными и рискуйте лишь теми средствами, без которых вы смогли бы прожить год, не влезая никогда в кредиты или долги.

Готовы? Если да, то:

- получите бесплатно первый материал для обучения в Академии MasterForex-V;

- инвестируйте в счета успешных трейдеров MasterForex-V.

Часть IV. Неразгаданные загадки классиков теханализа форекса

Часть V. Манименеджмент по MasterForex-V

Читать далее:

Приложения

- Приложение 1. Технология создания кухни ДЦ

- Приложение 2. Осторожно! ДЦ Masterforex (Мастерфорекс) реально не существует

Книга 3. Точки открытия и закрытия сделок на рынке Форекс / Forex (базовый курс) >>

Пройти профессиональное обучение Форексу и биржевой торговле >>