Доверительное управление - услуга по вложению денежных средств в ценные бумаги фондовой биржи со стороны "управляющей компании" для широких слоев населения, далеких от рынка ценных бумаг.

Содержание

- Кто имеет право оказывать услуги по доверительному управлению?

- Стороны доверительного управления

- Договор доверительного управления

- Срок доверительного управления

- Правила доверительного управления

- Виды доверительного управления

- Управляющий доверительным управлением

- Private banking (РВ) - вип услуга по доверительному управлению

- Фонды доверительного управления в РФ

- Крупнейшие инвестиционные фонды по доверительному управлению активами в мире

- Плюсы и минусы доверительного управления

- Зачем нужно обучение Masterforex-V для инвесторов, в т.ч. по доверительному управлению

Кто имеет право оказывать услуги по доверительному управлению?

Доверительное управление (ДУ) ценными бумагами регулируется в РФ статьей 5 "Деятельность по управлению ценными бумагами" ФЗ "О рынке ценных бумаг", согласно которому "доверительное управление" может осуществлять лишь "управляющая компания", получившая лицензию от финансового регулятора РФ (до апреля 2013г. от ФСФР, теперь от Центрального Банка России).

"Управляющие компании ценных бумаг" имеет одну из четырех организационных форм:

- инвестиционные фонды (в т.ч. ПИФы - паевые инвестиционные фонды);

- пенсионные фонды, в том числе негосударственные пенсионные фонды (НПФ)

- общие фонды банковского управления (аналог ПИФов с более широкими возможностями, включая инвестирование в зарубежные ценные бумаги, драгоценные металлы и производные инструменты;

- биржевые фонды ETF, копируют какой то финансовый инструмент (например индекс DAX 30), вложив средства в те же самые акции 30 предприятий Франкфуртской биржи, предлагая частным инвесторам получать ту же доходность в процентах, что и крупные институциональные инвестфонды от вложения в DAX 30 , зато по цене в 10-20 раз меньшей. Например, индекс DAX стоит 12.238 тыс. евро, а акции ETF фондов 1.223 евро).

Комиссия управляющего составляет фиксированный процент от активов управляющей компании и комиссии при покупке / продаже пая инвесторами.

Стороны доверительного управления

Сторонами доверительного управления ценными бумагами являются:

- учредитель управления (лицо, владеющее ценными бумагами);

- доверительный управляющий (лицо, которому ценные бумаги передаются в управление).

Имущество учредителя управления передается доверительному управляющему на оговоренный срок. Полученный от управления активом доход перечисляется непосредственно учредителю или третьему лицу, если договором обозначен иной выгодоприобретатель. Доверительный управляющий получает за свою работу оговоренное вознаграждение.

Виды ценных бумаг, которые разрешено передавать в доверительное управление:

- акции;

- облигации (за исключением бондов, которые по своим условиям не предназначены для передачи доверительному управляющему).

- Не разрешается передавать в доверительное управление:

- векселя и варранты;

- опционы и сертификаты (сберегательные и депозитные);

- валютные и товарные фьючерсы и валютные пары, а так же их индексы;

- форвардные контракты;

- складские и другие товарораспределительные ценные бумаги.

Договор доверительного управления

Для обозначения всех условий сделки стороны доверительного управления заключают между собой договор. Чем профессиональней договор, тем меньше спорных моментов в будущем, тем меньше рисков обмана.

- Соглашение без договора в письменной форме является юридически недействительным;

- Несоблюдение формы договора – основание для признания его недействительным.

Обозначим основные моменты типового договора доверительного управления:

- Обязательно нужно указать полные юридические названия учредителя управления, он же – клиент или цедент, и доверительного управляющего, он же – профессиональный участник рынка или цессионарий.

- Обозначить суть договора: передача клиентом профессиональному участнику рынка своего имущества (ценных бумаг) на такой-то срок. Имущество передается под конкретные цели - распоряжение ценными бумагами на рынке для получения прибыли. Вся полученная прибыль перечисляется клиенту или указанному им выгодоприобретателю.

- Нужно обозначить права, которыми наделяется управляющий в отношении переданного ему имущества. Для эффективной работы управляющему передаются права собственника, при этом при осуществлении сделок он обязан указывать, что осуществляет действия с данным имуществом в качестве доверительного управляющего.

- Помимо прав управляющий имеет и обязанности. Ему поручается управлять переданным в доверительное управление имуществом в интересах клиента. Учет переданного имущества должен вестись обособленно от имущества, принадлежащего лично управляющему.

- Так как по договору доверительный управляющий обязан перечислять всю прибыль от управления переданным ему активом клиенту, необходимо четко обозначить вознаграждение (и форму выплаты) за его работу и возмещение расходов, понесенных во время выполнения этой работы. Также следует обозначить, несет ли управляющий ответственность за нанесенный клиенту ущерб, если операции с ценными бумагами дадут не профит, а убытки.

Не забудьте перечислить состав имущества, которое передается в доверительное управление, и срок действия договора.

Срок доверительного управления

Договор о доверительном управлении ценными бумагами часто подписывается на 1 год, максимальный срок – 5 лет. Отчет начинается со дня подписания. Как правило, в договоре указывают, что он автоматически продлевается на тот же срок, если ни одна из сторон не уведомила об обратном желании. И так каждый раз. При автоматическом продлении срока действия договора все его условия сохраняются без изменений. У клиента есть право (естественно, это нужно прописать в договоре) в любой момент разорвать договор и вернуть свое имущество.

Правила доверительного управления

Правила доверительного управления – это условия, на которых цедент и цессионарий заключают договор.

- Общие положения: соответствие положениям финансового регулятора, нормативным актам, обозначение основных терминов и определений.

- Порядок определения инвестиционного профиля клиента: цели, риски, горизонт, финансовая информация о клиенте (уровень дохода, сбережения и др.).

- Требования к управлению ценными бумагами.

- Предоставление отчетности о проделанной работе (сроки, брокеры и другие партнеры, доходы, расходы и др.).

- Требования к хранению документов.

- Условия определения потенциальных рисков.

- Условия, на которых происходит управление ценными бумагами, находящимися в доверительном управлении, стратегии управления, методики оценки стоимости активов и др.

Виды доверительного управления

Существует несколько видов доверительного управления.

- ПИФ (Паевой инвестиционный фонд);

- Общий фонд банковского управления (ОФБУ);

- Индивидуальное доверительное управление;

- ETF биржевые фонды;

- Доверительное управление на форексе (ПАММ-счета).

Как выбрать вариант, который лучше остальных подойдет инвестору, желающему предоставить свои финансовые средства или ценные бумаги в доверительное управление? Рассмотрим ключевые моменты, характеризующие вышеперечисленные виды.

-

Паевой инвестиционный фонд – прекрасное решение для инвесторов с небольшими капиталами. ПИФы позволяют выйти на финансовый рынок россиянам практически с любым достатком. Существуют фонды, в которых минимальный пай оценивается в 1 000 рублей. Конечно, не следует рассчитывать на серьезный доход при таких вложениях, но тут важен сам факт возможности более чем минимальной инвестиции.

В паи ПИФов инвестируют, потому что можно получить доход выше, чем по банковским депозитам. Однако есть и риски – банк гарантирует определенный процент, а ПИФ – нет.

Важный момент: инвестировать в ПИФ можно только российские рубли (RUB).

-

Общий фонд банковского управления похож по своей сути на ПИФ, но есть существенная разница: ОФБУ имеют право вкладывать средства инвесторов в более привлекательные активы – акции и облигации иностранных компаний, иностранную валюту, золото и другие драгоценные металлы, фьючерсы и опционы.

Плюс и минус ПИФа перед ОФБУ – более жесткий контроль внешними организациями. Плюс ОФБУ – большая гибкость в управлении доверенными активами, а также возможность инвестировать не только рубли, но и доллары, евро, золото, акции – все, что указано в декларации фонда.

Индивидуальное доверительное управление имеет еще большую гибкость. ПИФы ограничены в возможностях инвестирования более жесткими требованиями Центробанка России (до 2013 года – Федеральной службы по финансовым рынкам). Есть ограничения и для ОФБУ, например, запрещено вкладывать в бумаги одного эмитента более 15% активов. А вот при индивидуальном доверительном управлении подбор инвестиционного портфеля происходит с учетом пожеланий каждого клиента персонально. Доверительный управляющий может играть на спекулятивных курсовых скачках, вкладываться в рисковые операции и получать для клиента высокую прибыль. Да, это повышает риски, но тут вопрос правильности выбора доверительного управляющего – насколько хорошо он разбирается в рынке, насколько грамотно составляет портфель инвестиций, разбавляя рисковые менее прибыльными, но высоконадежными активами (ETF-фонды, акции голубых фишек и др.).

Доверительное управление на форексе – передача трейдером своего счета управляющему трейдеру. Интересная особенность: управляющий трейдер осуществляет операции не непосредственно со счета клиента – он открывает сделки со своего личного счета, а на счету клиента сделки дублируются на суммы, пропорциональные разнице счетов. Так клиенты получают страховку от необдуманных и рисковых операций управляющим трейдером, ведь он рискует не только клиентскими, но и своими личными средствами. Подобная услуга у форекс-брокеров называется ПАММ-счет (от английского PAMM - Percent Allocation Management Module).

Управляющий доверительным управлением

Доверительный управляющий – это лицо, которому доверяют управлять чужим имуществом, например, ценными бумагами. Управляющим может быть организация или индивидуальный предприниматель, а вот государственные и муниципальные органы не могут выступать в такой роли.

Управляющему передаются права собственника, позволяющие распоряжаться доверенным имуществом по своему усмотрению в рамках заключенного договора с информированием будущих партнеров об этом факте. Отметим, что право собственности на переданное в доверительное управление имущество остается у клиента, и все сделки осуществляются в его пользу или в пользу выгодоприобретателя. При этом одно лицо не может одновременно быть и доверительным управляющим, и выгодоприобретателем в рамках одного договора.

Private banking (РВ) - вип услуга по доверительному управлению

Private banking (РВ) – услуга банков для VIP-клиентов. Российские банки имеют свои стандарты определения клиентов для предоставления этой вип услуги, но порог вхождения в любом случае немалый – примерно от 1 миллиона рублей (или эквивалент в USD или EUR).

Основное отличие – индивидуальный подход к каждому VIP-клиенту. Никаких стандартных шаблонов. Сотрудники банка инвестируют средства в ПИФы, ОФБУ, коллекционные вина, драгоценности и прочее. Для випов банк предоставляет персональные, более выгодные процентные ставки, обслуживаются они в отдельных офисах с повышенным комфортом, им предоставляются дополнительные льготы и бонусы, а персональный менеджер готов в любой момент проконсультировать не только по телефону, но даже с выездом к клиенту.

Фонды доверительного управления в РФ

Российским доверительным фондам пока далеко до западных коллег по объему активами, переданными в управление. Учитывая молодость российского рынка, разницу в доходах среднестатистических граждан и определенные опасения (а не очередное ли МММ?), это не вызывает удивления, но у рынка есть большой потенциал для значительного роста. Ниже представлен ТОП-10 российских доверительных управляющих по объемам активов управлении:

- «Сбербанк Управление Активами»

На рынке с 1996 года, а это значит, компания преодолела нескольких финансовых кризисов, поразивших отечественный рынок. На данный момент предлагает 26 фондов, включая 21 ПИФ и несколько ETF. Число клиентов – 95 000.

Объем активов в управлении составляет RUB 786,9 млрд (здесь и далее в списке на 31.12.2018 по данным raexpert.ru).

Официальный сайт: sberbank-am.ru

-

ВТБ Капитал Управление активами.

На рынке под брендом ВТБ с 2006 года. Среди партнеров «Ситибанк», «Банк Интеза», «ОТП Банк». Под управлением 13 закрытых паевых инвестиционных фондов (ЗПИФ) и 19 розничных фондов.

Объем активов в управлении составляет RUB 752,6 млрд.

Официальный сайт: vtbcapital-am.ru

- Группа управляющих компаний «ОТКРЫТИЕ».

Объем активов в управлении составляет RUB 686 млрд.

Официальный сайт: openbank.ru

- ТКБ Инвестмент Партнерс.

Объем активов в управлении составляет RUB 533 млрд.

Официальный сайт: tkbip.ru

- Группа компаний «РЕГИОН».

На рынке с 1995 года.

Объем активов в управлении составляет RUB 516,3 млрд.

Официальный сайт: region.ru

- «Лидер».

Год основания – 1993. В акционерах компании Внешэкономбанк, Газпром, Газпромбанк. Под управлением «Лидера» несколько негосударственных пенсионных фондов («Газфонд», «Благосостояние» и др.), Пенсионный фонд РФ, страховая компания «СОГАЗ».

Объем активов в управлении составляет RUB 474,9 млрд.

Официальный сайт: leader-invest.ru

- Альфа-Капитал.

Объем активов в управлении составляет RUB 343,9 млрд.

Официальный сайт: alfacapital.ru

- Газпромбанк - Управление активами

Объем активов в управлении составляет RUB 334,5 млрд.

Официальный сайт: am.gazprombank.ru

- Прогрессивные инвестиционные идеи

Объем активов в управлении составляет RUB 295,4 млрд.

Официальный сайт: progressinvest.ru

-

ТРАНСФИНГРУП

Объем активов в управлении составляет RUB 239,3 млрд.

Официальный сайт: tfgroup.ru

Крупнейшие инвестиционные фонды по доверительному управлению активами в мире

Большинство самых крупных доверительных фондов располагаются в США. По состоянию на 2017 год в этой стране 25 инвестиционных фондов с активами от $500 млрд, из них 16 с активами от $1 трлн.

Первая пятерка:

- BlackRock - $6 трлн.

- The Vanguard Group - $4,8 трлн.

- State Street Global Advisors - $2,7 трлн.

- Fidelity Investments - $2,5 трлн.

- JPMorgan Chase - $1,9 трлн.

Самые крупные инвестиционные фонды доверительного управления Европы

Франция:

Amundi - €1,3 трлн.

BNP Paribas - €1,1 трлн.

Credit Agricole - €923 млрд.

AXA - €880 млрд.

Societe Generale - €800 млрд.

Германия:

Deutsche Bank - €750 млрд.

Allianz - €500 млрд.

Великобритания:

Legal & General - £894 млрд.

Insight Investment - £500 млрд.

Плюсы и минусы доверительного управления

Доверительное управление активами имеет для инвестора свои очевидные плюсы и определенные риски. Все они в той или иной степени вызваны тем, что не вы лично распоряжаетесь активами – наличие дохода и его уровень зависит от профессионализма людей, которым поручено управлять вашим имуществом.

Плюсы:

- инвестору не нужно досконально знать финансовый рынок;

- не нужно разбираться, что означают термины флэт, лось, бычий рынок и др.;

- не нужно ломать голову, когда делать бай (buy), а когда sell;

- средствами управляет профессионал с богатым опытом и успешными показателями;

- инвестор занимается своими обычными делами, а его капитал приумножается.

Минусы:

- в отличие от банка, гарантирующего определенный процент на депозит, передача актива в доверительное управление не имеет четкой гарантии получения прибыли и ее размера;

- сложность правильного выбора профессионального управляющего, соответственно риски нарваться на откровенных мошенников или просто непрофессионалов;

- клиент слабо влияет на открываемые от его имени сделки, за исключением индивидуального доверительного управления, когда управляющий работает персонально с клиентом (вип обслуживание);

- дополнительные траты (вознаграждение управляющему, покрытие сопутствующих расходов).

Зачем нужно обучение Masterforex-V для инвесторов, в т.ч. по доверительному управлению

-

Большинство инвесторов уверены, что "доверительным управлением" занимаются "специалисты" достойного уровня (если не "экстра-класса", то хотя бы профи). Вынужден разочаровать. Все они вкладывают средства в ценные бумаги Московской биржи MOEX, по которым огромное количество проблем, о которых вам не расскажут эти "специалисты" компаний по доверительному управлению.

Сами задайте им простые вопросы, предварительно изучив ответы на них:

- стоит ли инвестировать в акции Газпрома (ответ: акции Газпрома принесли убытки инвесторам в размере 53.3% (2.14 раза) за 8.5 лет (декабрь 2010-май 2019). Подробнее: Почему МОЕХ одна из самых сложных бирж мира на которой не работают методики классического инвестирования?

- какие уровни сопротивления и поддержки они видят по индексу Мосбиржи (бывший ММВБ) и РТС. С каких уровней они вложат ваши средства. Ответ и графики см. в Рекомендациях Masterforex-V по торговле индексом Мосбиржи IMOEX;

- стоит ли инвестировать в акции Роснефти, Сургутнефтегаза, МТС (это аутсайдеры роста) или лучше в НОВАТЭК, Татнефть, Полюс (это лидеры роста за последнее десятилетие). Подробнее: Masterforex-V о доходности голубых фишек МОЕХ за 11 лет и "Голубые фишки" Московской фондовой бирже MOEX и их проблемы

-

Узнайте у "специалистов доверительного управления", какими успешными торговыми стратегиями они владеют? Перед этим ознакомьтесь с азами данной проблемы по следующим ссылкам от Masterforex-V:

- Азбука или самый краткий курс технического анализа трейдинга при поступлении в 1-й класс Школы МФ;

- Скальпинг (Скальпинг: классика и стратегии Masterforex-V) - для торговли на таймфреймах м1 и м5;

- Свинг-трейдинг (Свинг трейдинг: классика и ноу-хау Masterforex-V) - по трейдингу на таймфреймах на м30 - н4;

- "3 экрана Элдера" (три экрана Элдера и модификации Masterforex-V) - для комплексного анализа рынка;

- Точки безошибочного для трейдера открытия сделок по форексу;

- Что изменил Masterforex-V в торговой стратегии Билла Вильямса, чтобы она стала рабочей?

- Волновой анализ трейдинга: о чем говорят и что скрывают от трейдеров Форекс;

- Основы классического волнового анализа Эллиотта и ноу-хау MasterForex-V;

- Работа трейдера на новостях: ошибки и неразгаданные загадки классического анализа;

- 7 ноу-хау мани менеджмента MasterForex-V: как при минимальном риске получить максимальную прибыль на Форексе;

- Какое кредитное плечо 1:1, 1:10 или 1:1000 выбрать трейдеру и инвестору.

- Профессиональному трейдеру нельзя работать на ОДНОМ рынке (Московской биржи, NYSE или какой то еще). Успешному трейдеру важен не рынок, а тренд, который в один месяц может быть по форексу, в другой по фондовому рынку, в третий по криптовалютам и т.д.. Именно работая на РАЗНЫХ рынках и можно зарабатывать 300%-700% за несколько лет, как трейдеры Masterforex-V по статистике нашего Rebate - сервиса автокопирования pro-rebate.com. Разумеется ни у кого из специалистов "доверительного управления" нет подобных результатов работы за последние годы.

- Лучшее время для долгосрочного инвестирования - сразу после мирового экономического кризиса примерно на 10 лет (т.е. 2009 + 10 = 2019). После этого инвестиции нужно срочно выводить из биржи, ПИФа и другой формы доверительного управления, т.к. по канонам Masterforex-V:

- долгосрочный тренд на фондовом рынке продолжается примерно десятилетие между финансово - экономическими кризисами в мире (1987 / 1998 / 2008 / 2019 или 2020, если не считать собственных катаклизмов на бирже, как кризис доткомов), что четко видно по графику №1 индекса DJIA - The Dow Jones Industrial Average за 2009-2019гг. с указанием рекомендаций по открытию ордеров Buy перед каждым следующим бычьим импульсом.

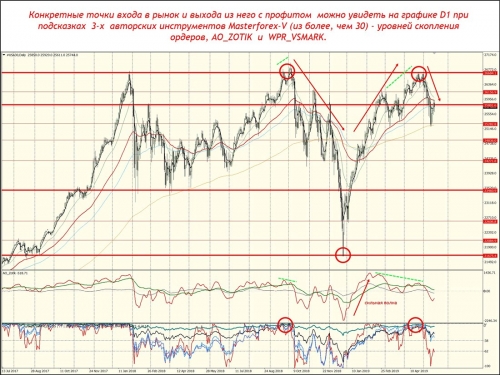

- по среднесрочному тренду необходим еженедельный анализ через индикаторы и осцилляторы Академии Masterforex-V, как на графике д1 при подсказках 3-х авторских инструментов Masterforex-V (из более, чем 30) - уровней скопления ордеров (сопротивления и поддержки), AO_ZOTIK и WPR_VSMARK.

- долгосрочный тренд на фондовом рынке продолжается примерно десятилетие между финансово - экономическими кризисами в мире (1987 / 1998 / 2008 / 2019 или 2020, если не считать собственных катаклизмов на бирже, как кризис доткомов), что четко видно по графику №1 индекса DJIA - The Dow Jones Industrial Average за 2009-2019гг. с указанием рекомендаций по открытию ордеров Buy перед каждым следующим бычьим импульсом.

Надеемся, объяснения Masterforex-V, абсолютно не сложны, как вы уже обратили внимание.

Надумаете обучиться хотя бы основам нового технического анализа Masterforex-V - нажмите на ссылку Профессиональное обучение Форексу и Бирже в Академии MasterForex-V.