ETF-фонды – с 1989г. новый вид ценных бумаг, завоевавший широкую популярность среди мелких и средних трейдеров и инвесторов на фондовых биржах. ETF-фонд копирует какой то финансовый инструмент (например индекс DAX 30), вложив средства в те же самые акции 30 предприятий Франкфуртской биржи, предлагая частным инвесторам получать ту же доходность в процентах, что и крупные институциональные инвестфонды от вложения в DAX 30 , зато по цене в 10-20 раз меньшей. Например, индекс DAX стоит 12.238 тыс. евро, а акции ETF фондов 1.223 евро).

Вложения в ETF-фонды считаются надежными (т.к. созданы крупнейшими инвестфондами) и минимально рискованными (об этом заблуждении прочтете ниже) для миллионов частных инвесторов, желающих вместе с "крупными игроками" рынка получать пассивный доход от инвестирования в ценные бумаги бирж. В настоящее время на 60 крупнейших биржах мира торгуются акции более чем 6 тыс. ETF-фондов, которые своими мощными финансовыми потоками открыли "второе дыхание" фондовому рынку на планете.

Содержание

- ETF-фонды – простыми словами о сложном

- Экскурс в историю ETF-фондов

- ETF-фонд и ПИФ. В чем разница?

- Как работает ETF?

- Как приобрести акции ETF-фонда?

- Как регулируется ETF-фонд?

- Виды ETF-фондов

- Известные семейства ETF

- ETF на Московской бирже

- ETF на фондовом рынке США

- ETF на фондовом рынке Канады

- ETF на фондовом рынке Японии

- ETF на фондовом рынке Китая

- ETF на фондовом рынке Индии

- ETF на фондовом рынке Великобритании

- ETF на фондовом рынке Германии

- ETF на фондовом рынке Франции, Нидерландов, Бельгии и Португалии

- ETF (ЕТР) на криптовалюты (Bitcoin, Ethereum, Ripple)

- Masterforex-V о глобальных проблемах инвестиций в ETF фонды

- Проблемы ETF фондов

- Что рекомендует Masterforex-V для успешного инвестирования в рынки, в т.ч. через ETF?

ETF-фонды – простыми словами о сложном

ETF (Exchange Traded Fund, в переводе с английского Биржевой инвестиционный фонд). Как говорят, все гениальное – просто. В конце 80-х годов прошлого века биржевые игроки подумали, а почему бы не скупить акции компаний, находящиеся в корзине того или иного фондового индекса, и копируя их, не начать продавать... свои акции миллионам мелких частных инвесторов, которым не хватает средств на покупку S&P 500 или Dow Jones 30 (за $2859 и $25.764 тыс. на 18.05.2019)?

ETF-фонды ничего не производят – ни нефть, ни программное обеспечение, они не оказывают услуги. ETF-фонды просто скупают акции определенных компаний (другие ценные бумаги) и выставляют на рынок свои.

Неудивительно, что в самом начале фондовые биржи воспротивились подобной наглой затее. Когда первые аналоги ETF-фондов появились на чикагской бирже СВОЕ в 1989 году, она обратилась в суд и добилась запрета. Биржевики опасались спекуляций со своими индексами и увидели в аналогах ETF-фондов мошенническую схему.

Первый аналог ETF-фонда появился в 1989 году на бирже опционов Чикаго, но был снят с торгов решением суда. В суд обратилась сама биржа.

Однако идея очень понравилась биржевым игрокам, и уже на следующий год, в 1990 году, на Торонтской фондовой бирже появился первый ETF-фонд. Спустя 3 года инструмент снова появился, в этот раз успешно, в США, после чего фонды стали плодиться как грибы после дождя.

ETF-фонды рекламируют себя как инвестиционный портфель, в котором находятся акции из корзин фондовых индексов. Нередко за основу берутся индексы голубых фишек или отраслевые индексы, иначе придется наполнять портфель огромным количеством акций. Например, индекс NASDAQ Composite составлен по всем торгуемым на этой американской бирже акциям, а их, на минуточку, более трех тысяч! Другое дело, NASDAQ 100 – классический индекс голубых фишек. В нем 100 акций самых крупных по капитализации компаний за исключением компаний финансового сектора. ETF-фонд, копирующий NASDAQ 100, называется PowerShares QQQ.

Экскурс в историю ETF-фондов

Первый зарегистрированный ETF-фонд – Toronto Index Participation Fund (TIP 35). Его включили в листинг биржи Торонто в 1990 году. Он копировал индекс TSX 35 (акции 35 крупнейших компаний). В 2002 году индекс заменили на S&P/TSX 60 (акции 60 крупнейших компаний биржи Торонто).

Первый ETF-фонд США – Standard and Poor’s 500 Depository Receipt (SPDR). Копировал индекс S&P 500 – акции 500 самых крупных по капитализации компаний американского фондового рынка. Появился в 1993 году.

На Московской бирже первый ETF-фонд появился в 2013 году. Им стал FinEx Tradable Russian Corporate Bonds UCITS ETF (тикер – FXRU).

ETF-фонд и ПИФ. В чем разница?

Новички часто спрашивают: ETF-фонд и ПИФ (Паевой инвестиционный фонд) – в чем их различия? Они действительно похожи, но отличия между ними есть, и вот какие.

- Пай ПИФа рассчитывается не в ходе торговой сессии, а после ее окончания (за основу принимается стоимость чистых активов). Стоимость акций ETF-фонда меняется в течение всего торгового дня.

- Возможность торговать акциями ETF-фондов в течение всего торгового дня повышает их ликвидность.

- Пай ПИФа нельзя одолжить или приобрести на кредитные средства. По акциям ETF-фонда трейдерам предлагают кредитное плечо – маржинальную торговлю, как и на рынке форекс. При этом игра на понижение повышает риск операций по сравнению с паями ПИФов.

- Паи ПИФов торгуются на площадках страны, в которой они выпущены. Акции ETF-фондов могут торговаться на биржевых площадках по всему миру.

- Продажа/покупка паев ПИФов может содержать комиссионные расходы агентам или управляющей компании. Покупка / продажа акций ETF-фондов лишена дополнительных комиссий.

- У ПИФов меньшая гибкость для инвестирования – часто для приобретения паев нужно личное посещение офиса выпускающей компании. Акции ETF-фондов приобретаются удаленно в любой момент времени – нужно только открыть счет у брокера.

Как работает ETF?

Часто ETF-фонд копирует популярный фондовый индекс, но это не правило. Большой принципиальной разницы нет – просто разная структура портфеля.

Зачем вообще копировать фондовый индекс, если можно составить инвестиционный портфель самостоятельно, выбрав наиболее котируемые ценные бумаги? Это уже психология трейдинга. Одно дело убедить трейдера поверить в правильность вашего выбора, другое – дать ему возможность инвестировать в пакет акций компаний, которые входят в корзину известного биржевого индекса.

Его динамику легко проследить с момента появления, просчитав, насколько выгодным станет вложение.

Покупая акции ETF-фонда, трейдер становится обладателем большой группы акций без необходимости самостоятельно покупать каждую из них (представляете, сколько это времени и комиссий). Еще один плюс: проблемы одной-двух компаний не отразятся на стоимости портфеля, поскольку это снижение может быть с лихвой компенсировано ростом других акций.

Как приобрести акции ETF-фонда?

Очень просто:

- открываете счет у надежного брокера и пополняете депозит;

- выбираете на торговой платформе операцию, например, "покупка акций ETF-фонда" и через один щелчок на Buy, вы стали владельцем одной, двух … (смотря какой у вас депозит и какое желание инвестировать в данный ETF-фонд) акций.

В целом инвестиции в акции ETF-фондов выгодны. Но если бы все было так просто, все жители планеты инвестировали бы в эти акции и жили бы припеваючи, тратя легко заработанные деньги.

Торговать на бирже нужно с умом, а не только деньгами. Если вы хотите узнать больше о торговле на бирже, ее нюансах и подводных течениях, загляните на портал профессиональных трейдеров Академии Masterforex-V.

Как регулируется ETF-фонд?

Регулируется деятельность государственными регуляторами:

- США – Общий контроль осуществляет Комиссия по ценным бумагам SEC (The United States Securities and Exchange Commission);

- в Великобритании - Комиссия по Торговле Товарными Фьючерсами - FCA;

- на Кипре - Кипрская комиссия по ценным бумагам и биржам - CySEC;

- в Швейцарии - Швейцарский орган по надзору за финансовым рынком - FINMA;

- на Мальте - Комиссия по финансовым услугам - FSC Mauritius;

- в Евросоюзе - требования Директивы Евросоюза «O рынках финансовых инструментов» MiFID;

- в Германии - Федеральное управление финансового надзора Германии BaFin ;

- в Китае - Комиссия по регулированию ценных бумаг Китая CSRC;

- в Индии - Совет по ценным бумагам и биржам Индии - SEBI;

- в Австралии - Служба по урегулированию споров Австралии - AFCA;

- в Новой Зеландии - Служба по урегулированию споров Новой Зеландии FSCL;

- в России – Центробанк (Банк России).

Помимо этого, вложенные в ETF средства инвесторов хранятся в депозитарии (как правило известный банк) из которого при разорении компании будут возвращаться деньги за вычетом налогов и издержек.

Виды ETF-фондов

Индексные фонды. Портфель акций совпадает с корзиной выбранной фондового индекса. Составляет около 98% всех ETF. Еще их называют пассивными фондами. Самые популярные - iShares Core S&P 500 ETF, Vanguard S&P 500 ETF основанные на индексе S&P 500.

Фонды акций. Портфель составляется из акций разных компаний, не обязательно повторяющих корзину фондовых индексов. В портфеле могут вместе находиться акции крупнейших и малоизвестных, но перспективных компаний. Первые обеспечивают невысокий, но стабильный плюс. Вторые могут принести быструю большую прибыль, но и риски по ним выше. Первые в этом случае выступают подушкой безопасности. Например, фонд Vanguard Dividend Appreciation ETF состоит из акций компаний, которые как минимум 10 лет выплачивают дивиденды.

Фонды облигаций: портфель составляется не из акций, а из облигаций. Примером может служить iShares Core U.S. Aggregate Bond ETF, который состоит из казначейских ценных бумаг, облигаций правительственных агентств и т.д.

Инверсные фонды. Заработок не на росте, а на падении выбранных акций. Примером может служить MacroShares Oil Down ETF, который обанкротился в 2008 году при росте нефти свыше 120 долларов за баррель.

Фонды недвижимости, нефти, золота … Портфель наполняют акциями инвестиционных трастов недвижимости, фьючерсами нефти, золота и/или акциями золотодобывающих, нефтедобывающих и других связанных компаний.

Известные семейства ETF

Сегодня на рынке представлены около 200 компаний, управляющих ETF-фондами, однако крупных из них четыре:

- iShares

- VIPERs

- SPDRs

- PowerShares

Семейство ETF-фондов iShares принадлежит компании из США BlackRock. Главой компании является Лоренц Финк. Это его называют создателем ипотечных облигаций, безрассудное использование которых и привело к кризису 2008 года, а компанию BlackRock - теневым финансовым конгломератом (Журнал Bloomberg Markets) и самой могущественной корпорацией в мире (Пол Волкер (Paul Volcker) - бывший председатель правления ФРС США).

Под управлением компании находятся примерно 40% от всех средств, которые были вложены в биржевые фонды и на 2018 год эта сумма составляла свыше 6,7 трлн долларов.

ТОП 10 ETF, которые аккумулировали свыше 600 млрд долларов активов:

- iShares Core S&P 500 ETF основан на индексе S&P 500 - 500 акций крупнейших компаний США;

- iShares Core MSCI EAFE ETF основан на индексе MSCI World - 1649 акций всех развитых рынков в мире (23 страны), по определению MSCI;

- iShares MSCI EAFE ETF основан на индексе MSCI EAFE - 921 акция компаний с крупной и средней капитализацией на рынках 21 развитых стран, без США и Канады;

- iShares Core U.S. Aggregate Bond ETF основан на индексе US Aggregate Bond - казначейские ценные бумаги, облигации правительственных агентств, облигации с ипотечным покрытием, корпоративные облигации и небольшое количество иностранных облигаций, торгуемых в США;

- iShares Core MSCI Emerging Markets ETF основан на индексе MSCI Emerging Markets - 1138 акций, 24 стран с развивающейся экономикой;

- iShares Core S&P Mid-Cap ETF основан на индексе S&P MidCap 400 -

- iShares Core S&P Small-Cap ETF основан на индексе S&P SmallCap 600

- iShares Russell 1000 Growth ETF основан на индексе Russell 1000 Growth

- iShares Russell 2000 ETF основан на индексе Russell 2000

- iShares Russell 1000 Value ETF основан на индексе Russell 1000 Value

ETF - фонды VIPERs принадлежат The Vanguard Group. Компания по объему активов конкурирует с BlackRock - на конец 2018 года активов под управлением насчитывалось около 5,3 трлн долларов. Причем состояние главы компании Джона Богла оценивается всего лишь в 80-100 млн долларов, чем он гордился.

Под управлением компании находится около 370 фондов - 180 американских и 190 по всему миру.

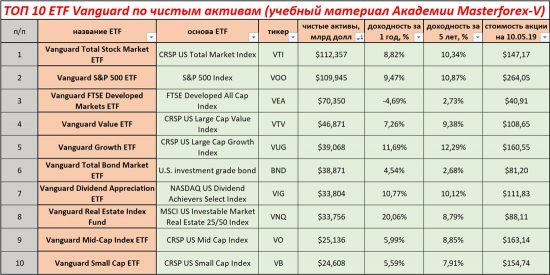

ТОП 10 ETF, объем чистых активов которых превышает 500 млрд долларов:

- Vanguard Total Stock Market ETF - отслеживает индекса общего рынка США CRSP;

- Vanguard S&P 500 ETF - отслеживает индекс S&P 500;

- Vanguard FTSE Developed Markets ETF - отслеживает индекс FTSE производительности компаний с большой, средней и малой капитализацией, без США;

- Vanguard Value ETF - отслеживает Индекс роста компаний большой капитализации США CRSP по их стоимости;

- Vanguard Growth ETF - отслеживает Индекс роста компаний большой капитализации США CRSP по их росту;

- Vanguard Total Bond Market ETF - копирует доходностью рынка облигаций США.

- Vanguard Dividend Appreciation ETF - основан на индексе NASDAQ US Dividend Achievers Select - избранная группа ценных бумаг компаний, которые как минимум 10 лет выплачивают дивиденты;

- Vanguard Real Estate Index Fund - инвестиции в акции фондов недвижимости;

- Vanguard Mid-Cap Index ETF - отслеживает индекс предприятий со средней капитализацией CRSP;

- Vanguard Small Cap ETF - отслеживает индекс предприятий с малой капитализацией CRSP.

Семейство ETF-фондов SPDRs также принадлежит американской компании State Street Global Advisors, а товарный знак SPDR и возможность создавать ETF-фонды на основе индексов S&P лицензированы у компании Standard & Poor's. Компания State Street Global Advisors является третьей в мире по величине управляющих средств - около 2 трлн долларов. Эта компания стала известной, когда в 2017 году выставила статую "бесстрашной девочки" перед быком на Уолл-Стрит с подписью «Знай силу женщин в руководстве. Она имеет значение» и через полгода вляпалась в скандал по дискриминации по половому признаку с выплатой 5 млн долларов отступных.

ETF-фонды PowerShares на данный момент принадлежат компании Invesco. На данный момент (конец 2018 - начало 2019 года) идет переименование ETF-фондов PowerShares на ETF Invesco. Компания управляет активами на 888 млрд долларов США.

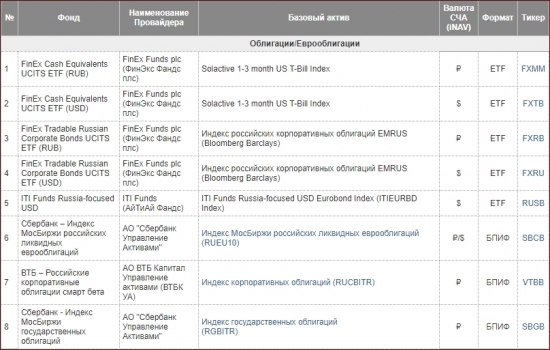

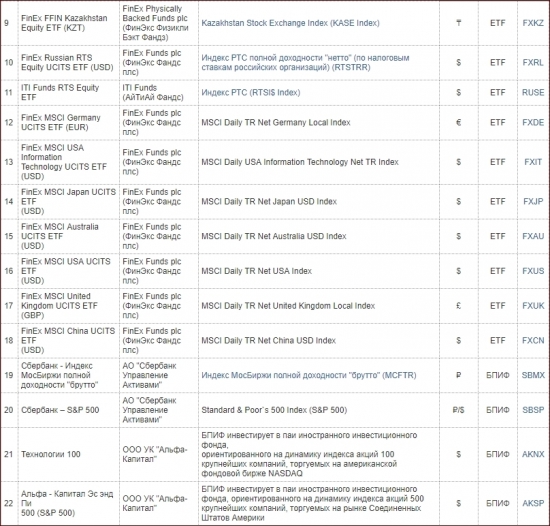

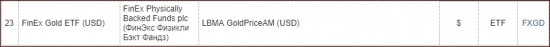

ETF на Московской бирже

В РФ инвестировать в акции (паи) российских ETF можно на торговых можно на "фондовом рынке" МОЕХ - Московской биржи

Акции:

Товары:

Дополнительную информацию можно найти в материалах wiki Masterforex-V по ссылке Биржевые инвестиционные фонды ETF на Московской бирже

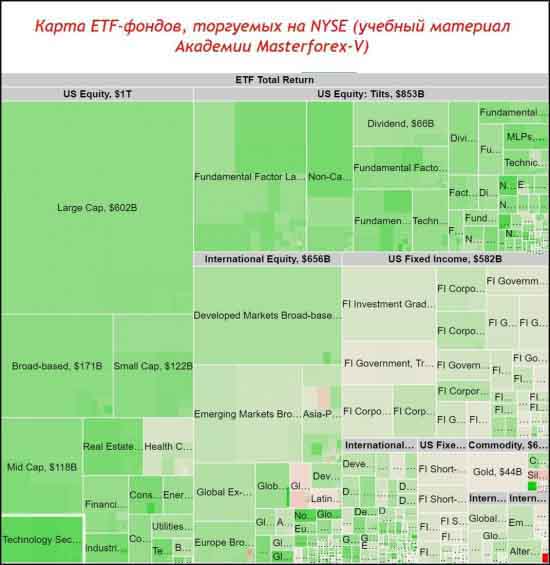

ETF на фондовом рынке США

На Нью-Йоркской фондовой бирже представлены 2322 ETF-фонда с общей капитализацией в 3,434 трлн. долларов США, из которых самыми большими и значимыми являются :

- SPDR S&P 500 ETF (на основе индекса S&P 500)

- iShares Core S&P 500 ETF (на основе индекса S&P 500)

- Vanguard S&P 500 ETF (на основе индекса S&P 500)

- iShares Russell 1000 ETF (на основе индекса Russell 1000)

- Schwab U.S. Large-Cap ETF (на основе индекса предприятий США со средней капитализацией);

- Vanguard Large-Cap ETF (на основе индекса предприятий США со средней капитализацией).

Как видно, самыми популярными ETF являются фонды, созданные на основе индекса S&P 500, их общая капитализация составляет 541 млрд долларов (на 17.05.2019 года).

Тут и кроется ответ на вопрос, почему ETF-фонды стали такими популярными: они стали доступны для инвестиций большинству людей. Сравните:

- индекс S&P 500 стоит 2874 доллара;

- SPDR S&P 500 ETF - $287,77;

- iShares Core S&P 500 ETF - $289,77;

- Vanguard S&P 500 ETF - $264,68.

т.е. каждый ETF стоит в 10 раз меньше чем оригинал.

Полный список ETF фондов представлен на официальном сайте биржи по ссылке: www.nyse.com/listings_directory/etf

На второй американской фондовой бирже NASDAQ технологический сектор исторически более волатильный (считается примерно на 35%), поэтому и ETF, отслеживающие индексы биржи, в частности Nasdaq Composite, считаются высоко рисковыми.

Тут известными ETF являются:

- Invesco QQQ Trust (QQQ) - активов на 74,1 млрд долларов. Фонд в большой степени ориентирован на компании с большой капитализацией и на сектор информационных технологий в настоящее время приходится около 57% портфеля фонда;

- Fidelity Nasdaq Composite Index ETF (ONEQ) - активов на 1.86 млрд долларов. Почти 93% его акций составляют простые акции, включенные в индекс Nasdaq Composite. Фонд ориентирован на информационные технологии, здравоохранение и потребительский сектор;

- iShares Nasdaq Biotechnology ETF (IBB) - активов на 9,79 млрд долларов. Высоко рискованный фонд, так как фармацевтические препараты и биотехнологии являются чрезвычайно изменчивыми секторами производства;

- First Trust Nasdaq 100 Tech Sector ETF (QTEC) - активов 2.62 млрд долларов. Этот фонд отслеживает технологические компании в Nasdaq 100, 90% его активов в этих компаниях.

Подробнее: NASDAQ и паи ETF

ETF на фондовом рынке Канады

На фондовом рынке Торонто на начало 2019 года представлено 656 ETF. Первую десятку по активам занимают 3 семейства фондов - BlackRock, Vanguard Canada и BMO, контролируя активов на 41,514 млрд канадских долларов.

- такие ETF как iShares S&P/TSX 60 Index ETF, iShares Core S&P/TSX Capped Composite Index ETF и BMO S&P/TSX Capped Composite Index ETF - основаны на семействе индексов S&P/TSX;

- на втором месте расположены ETF, копирующие индекс S&P 500 - это BMO S&P 500 Index ETF, iShares Core S&P 500 Index ETF (CAD-Hedged) и Vanguard S&P 500 Index ETF;

- на третьем месте находятся фонды, инвертирующие в государственные ценные бумаги - BMO Aggregate Bond Index ETF и iShares Core Canadian Universe Bond Index ETF;

- фонды BMO MSCI EAFE Index ETF и iShares Core MSCI EAFE IMI Index ETF - копируют индекс MSCI EAFE - аналог индекса S&P 500, только в мировом масштабе - акций с малой и большой капитализацией в развитых регионах Европы, Австралии и Дальнего Востока.

Дополнительно см.: Биржевые фонды ETF на Фондовой бирже Торонто

ETF на фондовом рынке Японии

Японские ETF - это биржевые фонды, которые инвестируют большую часть своих активов в японские акции, торгующиеся на местных фондовых биржах. На японском фондовом рынке ETF отслеживают семь индексов. Также доступны три альтернативных индекса, ориентированных на стратегии малых и средних капиталов или акций.

На рынке Японии представлены 232 ETF фонда, которые собрали активов на $ 23,98 млрд. Самым крупным японским ETF является iShares MSCI Japan ETF EWJ с активами $ 14,27 млрд. В последнем завершающем году лучшим японским ETF был iShares Edge MSCI Min Vol Japan ETF с 17,76% прибыли.

Подробней о ETF Японии можно прочитать в материале Биржевые фонды ETF на Токийской фондовой бирже и их проблемы.

ETF на фондовом рынке Китая

Торговая война между США и Китаем не обошла стороной и рынок ETF: для многих фондов последствия ее были катастрофическими. Фактически, на конец 2018 года лишь немногие из ETF, инвестирующих в Китай, смогли получить положительную прибыль. Ниже представлены ТОП 5 ETF Китая:

- iShares China Large-Cap ETF активов на 5,8 миллиарда долларов - отслеживает 50 крупнейших китайских акций, торгуемых на Гонконгской фондовой бирже. Потерял с начала года почти 11%.

- iShares MSCI China ETF активов на 3,73 миллиарда долларов - отслеживает индекс инвестируемых китайских акций, охватывающий все размеры рыночной капитализации;

- SPDR S&P China ETF активов на 954 млн. долл. США - копирует широкий индекс китайских акций, хотя фонд взвешен, наибольшую долю получает крупный капитал. С начала года потерял уже 16%.

- KraneShares Bosera MSCI China A Share ETF имеет активов на 314 млн. Долл. США - копирует китайские акции с крупной и средней капитализацией. Потерял с начала года 23,5%.

- Direxion Daily CSI 300 China A Share Bear 1X Shares 65 миллионов долларов - инверсный фонд, в портфеле которого можно выделить ТОП 3 инвестиции - это China Ping An Bank (7,09% портфеля), Moutai (3,51%) и Merchants Bank (3,03%). Прибыль с начала года свыше 23%.

Дополтительно о ETF можно прочитать в статье Биржевые фонды ETF на Шэньчженской фондовой бирже

ETF на фондовом рынке Индии

В Индии насчитывается около 67 ETF. ETFs в Индии отслеживают различные продукты, такие как индексы Nifty, Gold, Nifty Next 50, Nifty Low Vol 20 Index и некоторые другие. В ТОП 5 ETF Индии по активам входят (4 из 5 представленных фонда входят в семейства компаний BlackRock и Invesco):

iShares MSCI India ETF - количество активов 4,79 млрд долларов, отслеживает MSCI India Index;

WisdomTree India Earnings Fund - активов на 1,27 млрд долларов, отслеживает WisdomTree India Earnings Index;

iShares India 50 ETF - активов 796 млн долларов, отслеживает S&P CNX Nifty Index;

iShares MSCI India Small-Cap ETF - количество активов 259 млн долларов, отслеживает MSCI India Small Cap Index;

Invesco India ETF - активов на 174 млн долларов, отслеживает Indus India Index.

Далее про Биржевые фонды ETFs по NIFTY 50 можно прочитать в статье Биржевые фонды ETFs по NIFTY 50 на National Stock Exchange of India

ETF на фондовом рынке Великобритании

Несмотря на то, что экономика Великобритании является шестой по величине национальной экономикой мира с крупнейшим в мире финансовым центром наряду с Нью-Йорком - Лондонской фондовой биржей (London Stock Exchange, или просто LSE), на рынке Великобритании представлены 1442 фонда, из которых 280 ETF-фонда отслеживают акции бриитанских компаний, ТОП 9 из которых собрали активов на 2,68 млрд долларов. Самыми крупными из них являются (4 из 5 принадлежат BlackRock и Invesco):

- iShares MSCI United Kingdom ETF - Equity: U.K. - сегмент:Total Market, активов на 2,41 млрд долларов;

- Invesco CurrencyShares British Pound Sterling Trust - сегмент: валюта - Long GBP, Short USD, активов на $ 126.44 млн

- iShares MSCI United Kingdom Small Cap ETF - сегмент: Акции U.K. - Small Cap, активов на $ 71.19 млн

- Franklin FTSE United Kingdom ETF - Акции: U.K. - сегмент: Total Market, активов на $ 29.81 млн

- iShares Currency Hedged MSCI United Kingdom ETF - сегмент: акции: U.K. - Total Market, активов на $ 13.29 млн.

ETF на фондовом рынке Германии

На электронной торговой площадке Xetra представлены 1413 ETF из которых можно выделить 501 европейских ETF и 23 ETF, инвестирующих в акции компаний, базирующихся в Германии. ТОП 9 ETF собирали общих активов под управлением в $3,10 млрд. ТОП 5 из них представлены ниже:

- iShares MSCI Germany ETF - активов на $2.59 млрд отслеживает ТОП 85% немецких компаний по рыночной капитализации.

- iShares Currency Hedged MSCI Germany ETF- активов на $201,9 млн - отслеживает индекс немецких акций с крупной и средней капитализацией;

- First Trust Germany AlphaDEX Fund- активов на $161,41 млн - отслеживает многоуровневый равноправный индекс 40 компаний, выбранных из индекса деловой активности S & P Germany;

- WisdomTree Germany Hedged Equity Fund- активов на $55,24 млн - отслеживает дивидендный индекс немецких компаний. Фонд полностью хеджирует риск евро для американских инвесторов.

- iShares MSCI Germany Small Cap ETF- активов на $43,02 млн - отслеживает взвешенный по рыночной стоимости индекс самых маленьких немецких компаний. Он охватывает нижние 14% немецких компаний по рыночной капитализации.

Еще почитать о Биржевых фондах ETF на Франкфуртской бирже

ETF на фондовом рынке Франции, Нидерландов, Бельгии и Португалии

В листинге Eronext находится 754 ETF фонда, из них на NYSE Euronext – Paris представлен 551 биржевой фонд, на NYSE Euronext – Amsterdam торгуется 200 биржевых фондов, на NYSE Euronext – Lisbon инвесторам доступно всего 2 фонда, а на NYSE Euronext – Brussels всего 1. ТОП 5 биржевых фонда из каждой страны представлены ниже:

- iShares MSCI France ETF активов на $855.77 млн - отслеживает индекс MSCI France Index;

- Franklin FTSE France ETF активов на $3.67 млн - отслеживает FTSE France Capped Index - французские акции с большой и средней капитализацией.

- iShares MSCI Netherlands ETF активов на $186.75 млн - отслеживает MSCI Netherlands Investable Market Index;

- iShares MSCI Belgium ETF активов на $51.44 млн - отслеживает MSCI Belgium Investable Market Index;

- Global X MSCI Portugal ETF активов на $22.31 млн - отслеживает FTSE Portugal 20 Index - 20 ведущих компаний Португалии.

Дополнительно прочитать о ETF на бирже Euronext

ETF (ЕТР) на криптовалюты (Bitcoin, Ethereum, Ripple)

Хотя на биржах США в настоящее время нет инвестиционного ETF для биткойнов, на европейских биржах имеются биржевые финансовые продукты для биткойнов и внебиржевой фонд Bitcoin, в который инвесторы могут инвестировать.

Биткойн-ETN (биржевые ноты), предоставленные провайдером XBT, можно покупать и продавать на бирже Nasdaq Stockholm в евро или шведских кронах с 2015 года.

Bitcoin Investment Trust от Grayscale Investments был создан в 2013 году, чтобы предоставить аккредитованным инвесторам возможность приобрести биткойн в форме регулируемого инвестиционного инструмента. Инвесторы могут приобретать акции внебиржевого инвестиционного фонда, который держит биткойн в качестве базового актива от имени своих акционеров.

Кроме того, есть также ряд ETFs блокчейна, которые инвестируют в акции блокчейна от имени своих инвесторов. В настоящее время на рынке насчитывается около полдюжины ETF блокчейнов, включая

- Amplify Transformational Data Sharing ETF (торгуется на NYSE ARCA, тикер BLOK), активов на 107,95 млн долларов;

- Reality Shares Nasdaq NexGen Economy ETF (торгуется на NASDAQ, тикер BLCN), активов на 71,77 млн долларов

- Innovation Shares NextGen Protocol ETF (торгуется на NYSE ARCA, тикер KOIN), активов на 9,95 млн долларов;

Дополнительно см.: Биржа SIX и криптовалюты.

Masterforex-V о глобальных проблемах инвестиций в ETF фонды

Сильные и слабые стороны ETF фондов логически вытекают из их сути - они точная копия того финансового инструмента биржи, который они копируют - акций, фондовых индексов, валютных фьючерсов форекса (доллара, евро, франка, иены), товарных фьючерсов (золота, серебра, нефти, зерна, кофе, какао и др.), криптовалют и т.д.

Какой оригинал, такая и копия.

а) в промежутках между мировыми кризисами ценные бумаги демонстрируют бычий рынок протяженностью в 10-13 лет, когда и "оригиналы" (акции, индексы), и их "копии" (ETF) дают Profit инвесторам.

б) в период экономического кризиса (1973/74гг, 1987, 1998, 2008) все ценные бумаги резко дешевеют и все владельцы акций, индексов и их "копий" (ETF) несут громадные убытки.

Проблемы ETF фондов

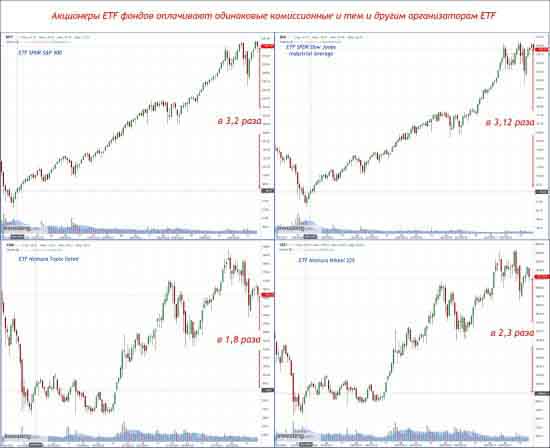

1. За "десятилетие" роста фондового рынка четко видны высокий профессионализм одних и дилетантство других организаторов ETF фондов. Сравните процент доходности за 2000 - 2019 гг.

- с одной стороны американских фондовых индексов Dow Jones 30 и S&P 500 с доходностью за десятилетие в около 300%

- с доходностью Index TOPIX Core 30 (180%) и NIKKEI 225 (230%) на Токийской фондовой бирже

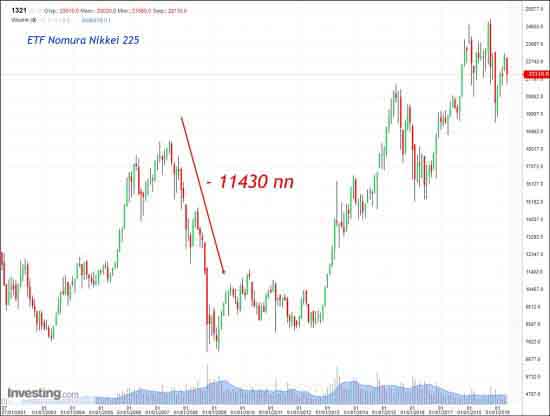

2. ETF фонды не работают на sell даже в период экономических кризисов, значит их инвесторы несут громадные убытки при тех же комиссионных владельцам ETF фондов и их высокооплачиваемым топ-менеджерам:

- падение ETF SPDR S&P 500 на 921 пункт;

- падение ETF Nomura Nikkei 225 на 11430 пунктов.

3. ETF фонды то ли не видят, то ли делают вид, что не видят, но ряд биржевых индексов поддерживают аутсайдеров, а не лидеров рынка, например, на Московской бирже, где максимальный вес в 15% в индексах МосБиржи (ММВБ) и РТС имеет не Новатэк, а Газпром, в итоге инвесторы в фондовые индексы, и ETF фондов не дополучат прибыль или понесут убыток.

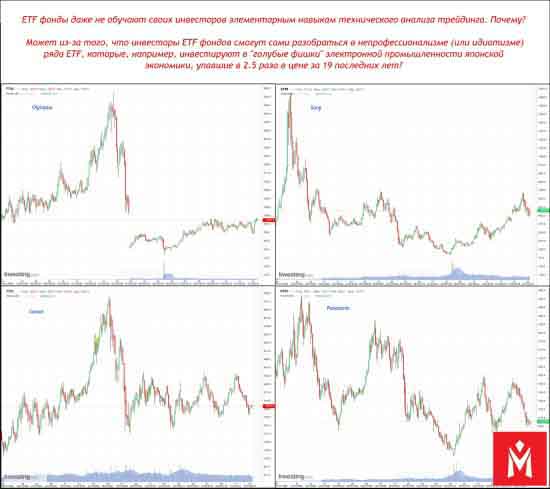

4. ETF фонды даже не обучают своих инвесторов элементарным навыкам технического анализа трейдинга. Почему? Может из-за того, что инвесторы ETF фондов сами разберутся в не профессионализме (или идиотизме) ряда ETF, которые, например, инвестируют в "голубые фишки" электронной промышленности японской экономики, упавшие в 2.5 раза в цене за 19 последних лет?

Повторяю, все это в условиях глобального мирового роста фондового рынка!! Что произойдет с японскими акциями Токийской фондовой биржи, когда мировой рост закончится?

Что рекомендует Masterforex-V для успешного инвестирования в рынки, в т.ч. через ETF?

1. понять хотя бы основы нового технического анализа трейдинга

- точки безошибочного открытия сделок по фондовым индексам;

- уровни скопления ордеров маркет-мейкеров, выполняющих функции сопротивления и поддержки в торговой системе Masterforex-V и безошибочно отличать действительный от ложного их прорыва;

- основы классического волнового анализа Эллиотта при торговле на рынке (фондовом, валютном, товарном);

- модели продолжения и разворот тренда и т.д.

2. Если вы не обучались в Академии Masterforex-V предлагаем внимательно изучить и сохранить на своем компьютере несколько надежных торговых систем с ноу-хау МФ:

- Скальпинг (Скальпинг: классика и стратегии Masterforex-V) - для торговли на таймфреймах м1 и м5;

- Свинг-трейдинг (Свинг трейдинг: классика и ноу-хау Masterforex-V) - по трейдингу на таймфреймах на м30 - н4;

- "3 экрана Элдера" (три экрана Элдера и модификации Masterforex-V) - для комплексного анализа рынка;

- Что изменил Masterforex-V в торговой стратегии Билла Вильямса, чтобы она стала рабочей?

3. понять суть уровней скопления ордеров по фондовым индексам, акциям и т.д., благодаря которым вы можете вовремя Войти в рынок (через покупку ETF), Выйти в плюс и вовремя зафиксировать прибыль. Этому, по понятным причинам и не учат ни в одном ETF фонде.

Запомните: никогда нельзя инвестировать интуитивно, каждый рынок имеет тренд и двигается последовательно от одной фигуры разворота Masterforex-V до другой модели того же волнового уровня в противоположную сторону.

Без этих знаний любые инвестиции закончатся очень и очень плачевно.

4. Ваш "инвестиционный портфель" должен состоять из финансовых инструментов РАЗНЫХ рынков

- фондового - акции, облигации, индексы в т.ч. ETF;

- товарных (золото, нефть и т.д.);

- валютного рынка форекс;

- криптовалютного,

а не одного единственного, как приучили ETF фонды 90% инвесторов в мире, чтобы получить доступ к управлению их деньгами лишь на фондовом рынке.

Поясню пагубность данной стратегии составления инвестпортфеля на ОДНОМ рынке. Замените термин брокер фондового рынка на слово риэлтор, который для "диверсификации портфеля" рекомендует вам купить однокомнатную, двухкомнатную, трехкомнатную, четырехкомнатную квартиры, виллу, особняк, "загородный участок" и т.д., "забывая" каждый раз об ИНЫХ рынках, с которых он не получит от вас комиссионные отчисления.

Точно так же поступают многие нерадивые брокеры на фондовом рынке, ограничивая инвестора замкнутым кругом лишь тех финансовых инструментов ETF, которые одновременно падают и растут. Он просто живет с ваших комиссионных и ее абсолютно безразлично прибыль или убыток на вашем счету.

5. Кроме пассивного инвестирования в ETF, используйте "активное инвестирование", копируя сделки успешных трейдеров рынка. Именно работая на РАЗНЫХ рынках и можно зарабатывать 300%-700% за несколько лет, как трейдеры Masterforex-V по статистике нашего Rebate - сервиса автокопирования pro-rebate.com. Согласитесь, ни одна акция, ни один индекс, ETF или ЕТР фонд не в силах показать подобную доходность для инвесторов за какой либо промежуток в истории их торговли.